Les marchés financiers se sont-ils découplés de l'économie réelle ?

- Politique monétaire

- KOF Bulletin

- Conjoncture international

Confinement, télétravail et morosité ambiante, tandis que les marchés boursiers ne cessent d'atteindre de nouveaux sommets: telle a été la réalité pendant une grande partie de l'année au cours de la crise du COVID-19. Néanmoins, il existe des explications scientifiques à cette apparente contradiction.

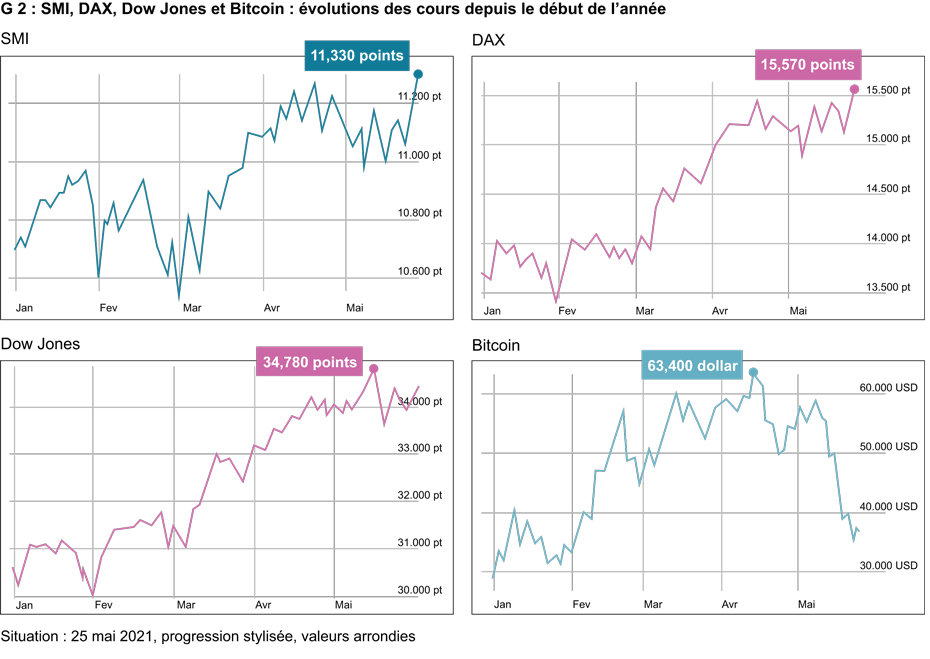

Qu'il s'agisse d'actions technologiques, d'actions de groupes industriels classiques, de crypto-monnaies, de bois, de blé ou de cuivre, les prix sur les marchés financiers ont rapidement augmenté en 2021. De nombreux indices boursiers tels que le SMI, le Dow Jones ou l'indice boursier allemand DAX ont même atteint récemment des sommets historiques. Le bitcoin a également atteint des niveaux record dans l'intervalle, avant de redescendre (voir G 2).

Dans le même temps, l'activité économique dans presque tous les pays du monde continue d'être restreinte par les mesures liées à la pandémie du COVID-19. Les secteurs du tourisme et de l'hôtellerie sont restés inactifs pendant de longues périodes cette année dans de nombreux pays en raison de la fermeture forcée d'hôtels et de restaurants. Et le secteur du commerce de détail était également largement fermé dans une grande partie de l'Europe en 2021, laissant ainsi à de nombreux consommateurs peu de possibilités de dépenser leur argent en dehors de la vente en ligne. En raison de cette épargne forcée, de plus en plus d'investisseurs se sont tournés vers le marché boursier et les cours des actions n'ont cessé de grimper depuis le bas niveau atteint en mars 2020.

Assistons-nous actuellement à une bulle sur les marchés financiers ?

Les marchés financiers se sont-ils donc découplés de l'économie réelle au cours de la pandémie du COVID-19? Ou, pour le dire autrement: connaissons-nous actuellement une bulle des marchés financiers ? Pour Heiner Mikosch, chef de la section « Conjoncture internationale » du KOF, il n'y a pas de réponse claire à cette question. « Une bulle n'est pas quelque chose que nous pouvons voir dans la réalité et dont nous pouvons étudier l'existence ou la non-existence de la même manière que la question de savoir si l'objet là-bas dans le pré est un cheval ou non. Les bulles sont des constructions mentales. »

Il est difficile de définir le terme « bulle », a-t-il déclaré. « Pour définir une bulle comme un écart par rapport à une valeur fondamentale, j'ai besoin d'un modèle solide capable de calculer la valeur fondamentale. Ce modèle, à son tour, dépend d'hypothèses fondamentales sur les acteurs du marché. Cependant, il n'y a pas de consensus en économie sur ces hypothèses. C'est pourquoi, a posteriori, même des années ou des décennies plus tard, il n'est pas possible de dire de manière claire et définitive si nous avons vécu ou une bulle », explique Mikosch.

Le concept de « bulle », controversé en économie

Il existe même des économistes qui défendent une théorie des marchés rationnels et pensent donc que les bulles n’existent pas . Cependant, Mikosch ne partage pas ce point de vue. « Personnellement, je pense qu'il y a des bulles, ou - pour le dire de manière un peu plus philosophique - qu'il y a toujours des phénomènes de marché que l'on peut valablement appeler des bulles », déclare l'économiste, philosophe et politologue. Il est possible d'adapter son modèle à la réalité de telle sorte qu'il n'y ait jamais eu de bulle. Mais la question de savoir si le modèle a encore un sens est une autre question.

Les valorisations actuelles sur les marchés financiers sont-elles exagérées ?

Mikosch peut comprendre, du moins en partie, les sommets actuels des marchés boursiers. « Les acteurs du marché ne croient apparemment pas que la crise du COVID-19 aura des effets substantiels à long terme sur les performances économiques. Ceci est également largement conforme à nos recherches. En conséquence, il y aura une décote par rapport à un scénario (fictif) sans pandémie de COVID-19, mais ces décotes ne sont pas très importantes », précise l'économiste du KOF. Et les investisseurs sont fondamentalement tournés vers l'avenir. En somme, le prix de l'action d'une entreprise est dérivé de ses bénéfices futurs actualisés, explique Mikosch, chercheur en macroéconomie au KOF depuis 2007.

Toutefois, Mikosch estime également que de nombreux acteurs du marché ignorent actuellement les risques possibles. Lors de la crise du COVID-19, par exemple, il y a eu une longue période de grande incertitude quant à l'évolution future, et pourtant les marchés boursiers se sont redressés relativement tôt. « Même aujourd'hui, selon les prévisions de presque tous les instituts de recherche économique, il reste d'importants facteurs d'incertitude, comme avec les nouvelles mutations du virus. Habituellement, ces incertitudes sont prises en compte par les marchés financiers, ce qui me semble être le cas dans une moindre mesure que d'habitude en ce moment. »

Comment les banques centrales influencent le cours des actions

Cette évolution est à son tour fortement liée à la politique monétaire des banques centrales. « Les acteurs du marché partent apparemment du principe que les banques centrales veulent à tout prix éviter une récession », explique Mikosch. C'est également l'avis de sa collègue Anne Kathrin Funk, qui fait des recherches sur la politique monétaire au KOF depuis 2015. « Je ne suis pas vraiment surprise par la forte hausse des prix sur les marchés boursiers cette année, car il y a tout simplement une quantité incroyable de liquidités sur le marché. Les banques centrales ont mené une politique monétaire extrêmement expansionniste et les taux d'intérêt ont été bas pendant un très long cycle. L'argent est maintenant là et le capital doit aller quelque part. Cela entraîne une hausse des prix sur les marchés boursiers », dit-elle.

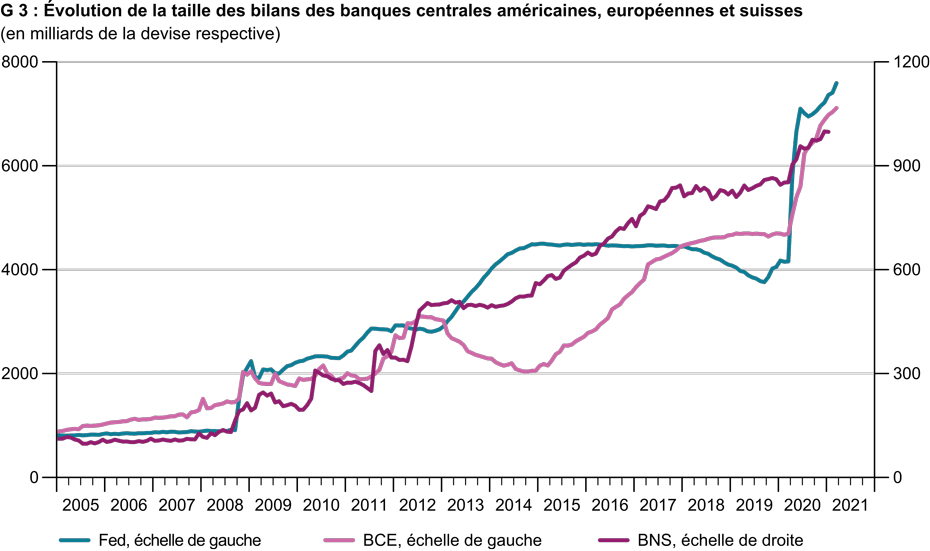

Jan-Egbert Sturm, directeur du KOF, estime également que les valorisations actuelles du marché boursier sont compréhensibles. Il souligne lui aussi le rôle des banques centrales dans la hausse générale des cours des actions dans presque tous les secteurs. « Les mouvements sur les marchés financiers s'expliquent relativement bien. Premièrement, les perspectives économiques se sont améliorées et deuxièmement, les banques centrales ont ouvert leurs vannes encore plus largement qu'auparavant lors de la crise du COVID-19, de sorte qu'il y a beaucoup de liquidités sur le marché », explique M. Sturm. Comme le montre le graphique G 3, les banques centrales d'Europe, des États-Unis et de Suisse ont augmenté de manière disproportionnée la taille de leurs bilans, qui avaient déjà augmenté après la crise financière, pendant la crise du COVID-19.

Toutefois, M. Sturm estime également que la hausse extrême des prix des matières premières est en partie un phénomène à court terme. « Il y a eu des problèmes logistiques et des goulets d'étranglement dans la production à la sortie du confinement, ce qui a restreint la disponibilité des matières premières et donc augmenté les prix », dit Sturm. Cet effet est au moins partiellement temporaire, il est donc prématuré de parler d'un nouveau super-cycle des matières premières. Il s'agit plutôt - par exemple, si l'on considère le prix du pétrole - d'une normalisation.

Fluctuations extrêmes des crypto-monnaies

Sturm estime que le battage médiatique autour du bitcoin, qui a entre-temps dépassé les 60 000 dollars, est exagéré. « Pour moi, le bitcoin est un produit financier et pas encore un moyen de paiement. Je ne peux pas faire mes achats avec le bitcoin, tout comme je ne peux pas faire mes achats avec une action ou une obligation, je dois d'abord convertir le bitcoin en une monnaie commune », explique Sturm. En outre, le professeur de macroéconomie appliquée voit d'un œil critique l'instabilité des crypto-monnaies. En raison des fluctuations, personne ne pourrait effectuer de calcul de tête, comme nous le faisons naturellement avec les francs et les euros.

Quel est le danger d’une politique monétaire expansionniste ?

Toutefois, l'idée d’un découplage des marchés financiers de l'économie réelle n'est pas totalement absurde, souligne Funk. Les marchés financiers sont désormais de moins en moins guidés par les nouvelles de l'économie réelle, explique Funk. « Par exemple, même lorsque de mauvaises données sur le marché du travail sont annoncées, il arrive qu'il n'y ait pratiquement pas de mouvements de baisse sur les marchés boursiers. » L'économiste estime que la politique monétaire actuelle est « juste et nécessaire », mais elle en souligne également les dangers. « Mais si la sortie d'une politique monétaire expansionniste s'accompagne d'un krach boursier lequel déclencherait une crise bancaire de sorte que les prêts aux entreprises et aux ménages seraient paralysés, l'étincelle pourrait se propager à l'économie réelle et provoquer un ralentissement économique. »

Toutefois, un crash ne doit pas nécessairement se produire si les banques centrales telles que la BCE réduisent leurs programmes d'achat d'obligations. « Techniquement, la sortie d'une politique monétaire expansionniste n'est pas un problème. Les banques centrales doivent simplement réduire leurs bilans ou augmenter les taux d'intérêt. La banque centrale américaine, la Fed, a montré comment cela peut se faire », déclare Funk.

Outre un éventuel krach boursier, elle voit un autre danger dans l'augmentation de la dette publique mondiale. « Une dette publique très élevée peut également devenir à un moment donné, un problème fiscal. La Grèce en est un exemple », déclare Funk. Il existe de bonnes raisons pour lesquelles l'UE a limité la dette publique par le biais des critères de Maastricht.

Une appétence élevée pour le risque. Des corrections à prévoir.

Comme Mikosch, Funk pense que certains investisseurs ignorent actuellement les risques. « Ce n'est pas que les gens investissent simplement de manière irréfléchie. Le goût du risque des investisseurs est déjà néanmoins relativement élevé. En particulier dans le domaine du capital-investissement, il semble y avoir une exagération à mon avis, car les ratios de levier sont aussi élevés qu'avant la crise financière. »

Contacts

KOF Konjunkturforschungsstelle

Leonhardstrasse 21

8092

Zürich

Switzerland

Aucune information de base de données disponible

Director of KOF Swiss Economic Institute

Professur f. Wirtschaftsforschung

Leonhardstrasse 21

8092

Zürich

Switzerland

KOF Bereich Zentrale Dienste

Leonhardstrasse 21

8092

Zürich

Switzerland