Focus sur la stratégie du canton d'Obwald en matière d'impôts bas

Les pays, mais aussi les États au sein d'un même pays, se font concurrence pour attirer les contribuables à hauts revenus. Au cours des dernières décennies, la concurrence fiscale s'est intensifiée, tout comme les tentatives de limiter les pratiques fiscales agressives.

Il existe certes de nombreuses preuves attestant que les baisses d'impôts sont un moyen efficace d'attirer les hauts revenus, mais que gagne un canton, une région ou un pays avec une telle politique fiscale ?

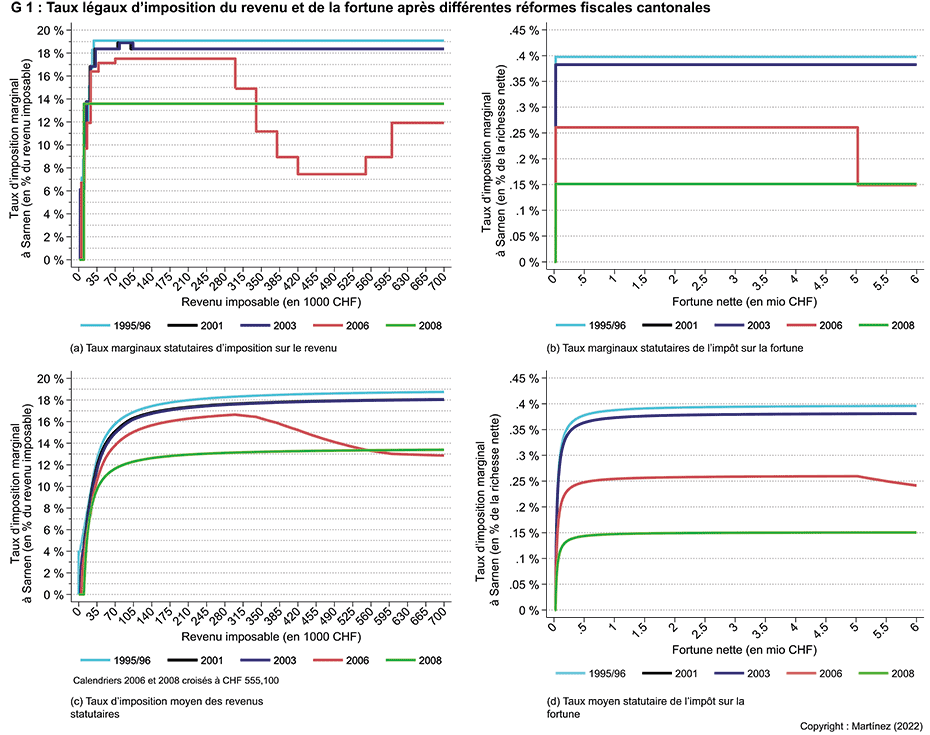

Une étude de l'économiste du KOF Isabel Martínez, récemment publiée dans le Journal of Urban Economics (Martínez, 2022), examine les réductions d'impôts du canton d'Obwald en Suisse centrale. L'objectif de la réforme fiscale annoncée en 2005 était explicitement d'attirer les contribuables à hauts revenus. Pour ce faire, le canton a introduit en 2006 un barème régressif de l'impôt sur le revenu et la fortune. Les taux marginaux d'imposition ont baissé pour les revenus imposables supérieurs à 300 000 francs, de même que pour les fortunes supérieures à 5 millions de francs. L'introduction du régime régressif a eu pour conséquence que pour un contribuable célibataire disposant d'un revenu imposable de 500 000 francs, le taux d'imposition cantonal moyen sur le revenu a baissé de 17,9% à 14% après la réforme. En revanche, pour un contribuable par ailleurs identique avec un revenu imposable de 300 000 francs, le taux d'imposition moyen n'a baissé que de 17,6% à 16,6%. La graphique G 1 montre les taux d'imposition marginaux et moyens (y compris l'impôt fédéral direct) avant et après la réforme. En raison de son caractère régressif, la réforme a été rejetée par le Tribunal fédéral en 2007. Par la suite, le canton a introduit en 2008 une « flat rate tax », un impôt à taux unique, qui a permis de réduire encore la charge fiscale moyenne (même si les taux marginaux d'imposition sur les hauts revenus ont à nouveau légèrement augmenté).

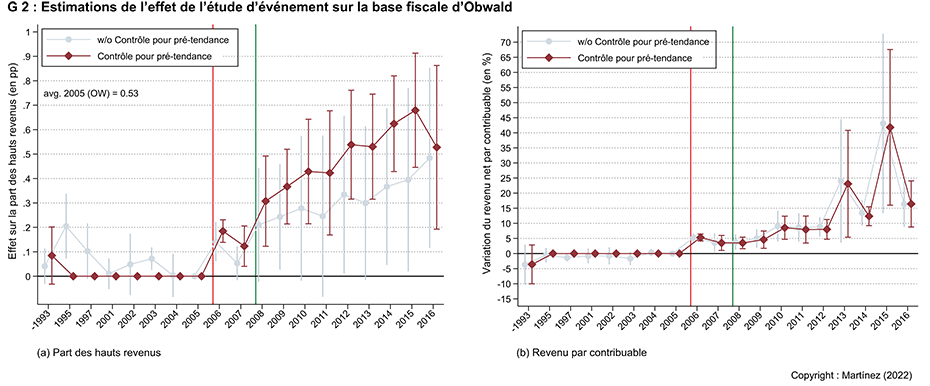

Sur la base des données de l'impôt fédéral direct, l'étude analyse d'abord (i) la part de la population des contribuables dont le revenu imposable est supérieur à 300 000, et (ii) le revenu net par contribuable à Obwald par rapport aux autres cantons dans une analyse de différence dans les différences. Les résultats issus des études menées et représentés sur le graphique G 2 montrent que la réforme a eu l'effet escompté : jusqu'en 2016, la part des contribuables à revenu élevé a augmenté de 0,53 point de pourcentage à Obwald par rapport aux autres cantons. Cela correspond à une augmentation de 100% par rapport à la proportion initiale de hauts revenus à Obwald. Le revenu net par contribuable a augmenté de 17%.

Ces changements sont-ils importants ou faibles ? Pour répondre à cette question, la science des finances calcule des élasticités fiscales. Celles-ci mettent en relation la grandeur du changement de comportement avec la grandeur du changement fiscal. Ainsi, les changements de comportement observés à la suite de différentes réformes et modifications fiscales peuvent être comparés entre différentes études. Typiquement, on utilise à cet effet le taux d'imposition moyen net, c'est-à-dire 1 moins le taux d'imposition moyen. Ce taux indique le pourcentage du revenu d'un contribuable qui reste après le paiement des impôts.

Grâce aux données fiscales individuelles du canton d'Obwald, il a été possible d'examiner les arrivées annuelles et l'effectif annuel des hauts revenus dans le canton. L'analyse montre que l'élasticité de l'immigration a été extrêmement forte : une augmentation d'un pour cent du taux d'imposition moyen net a augmenté l'afflux de hauts revenus d'environ 7,2% au cours des cinq premières années suivant la réforme. Ces arrivées ont eu lieu immédiatement après la réforme et se sont légèrement tassées avec le temps. L'élasticité plus précise de l'effectif des contribuables à haut revenu vivant dans le canton (qui prend également en compte les habitants qui sont restés, mais qui auraient peut-être déménagé ailleurs) se situe dans une fourchette de 1,5 à 2. De ce point de vue, la réforme a donc été un succès.

Ces élasticités sont relativement élevées (cf. Kleven et al., 2019, pour un aperçu), mais doivent être comprises dans un contexte institutionnel.

- Les élasticités sont plus grandes lorsqu'il n'y a pas de restrictions liées à la profession, à la source de revenu, à la nationalité ou à l'origine pour bénéficier d'impôts plus bas. De ce point de vue, la Suisse se rapproche du modèle de Tiebout (1956), dans lequel les gens votent avec leurs pieds et optimisent ainsi les impôts (en tenant compte des biens publics qu'offre un canton ou une commune).

- La Suisse est un petit pays. Les distances et donc les coûts d'un déménagement sont faibles, ce qui augmente la propension à déménager.

- Les modifications fiscales qui ont fait l'objet de controverses ont été importantes et remarquées. Avec une telle réforme, les gens sont plus susceptibles d'envisager réellement de déménager pour des raisons fiscales qu'avec une mini-réforme dont peu de gens sont informés.

- Le canton d'Obwald partait d'une situation où très peu de hauts revenus s'installaient ou vivaient dans le canton. Les changements relatifs ont été très importants pour un si petit canton.

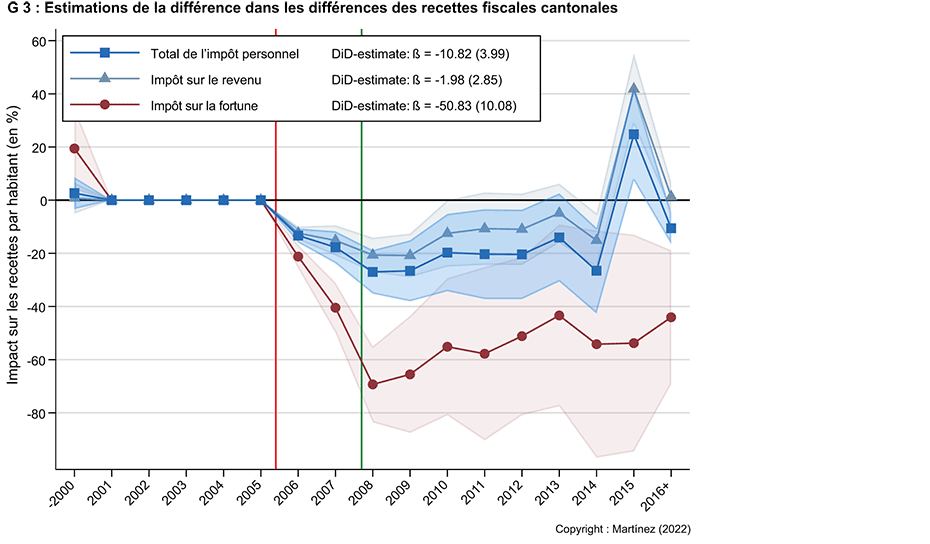

Mais combien le canton d’Obwald a-t-il réellement gagné, hormis le fait que davantage de personnes gagnant bien leur vie vivent dans le canton ? Les études menées comparant les recettes fiscales cantonales d'Obwald avec celles d'autres cantons (graphique G 3) montrent que la réforme n'a pas augmenté les recettes fiscales par habitant pour les personnes physiques. Certes, les recettes fiscales totales d'Obwald ont augmenté au fil du temps, mais en comparaison, les recettes fiscales des personnes physiques dans d'autres cantons ont augmenté encore plus fortement au cours de la même période grâce à une évolution économique favorable. L'étude soulève donc aussi la question de savoir avec quel indice de comparaison peut-on mesurer le succès d'une réforme fiscale.

L'étude ne tient pas compte d'autres pertes fiscales: dans la mesure où Obwald a attiré autant de substance fiscale, les recettes de la nouvelle péréquation financière (NPF) ont diminué. Depuis 2019, Obwald est un contributeur net. En 2006, Obwald a également réduit l'impôt sur les sociétés à 6,6%, le taux le plus bas de Suisse à l'époque. Selon un calcul approximatif de Brülhart (2012), cette baisse d'impôts a entraîné des pertes encore plus importantes.

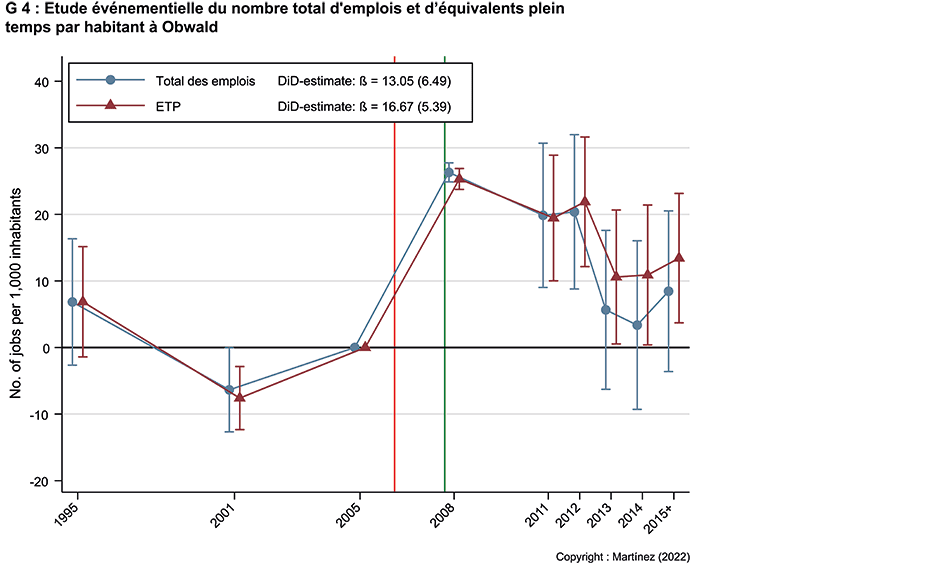

Le canton considère néanmoins sa stratégie fiscale comme un succès, du moins en ce qui concerne son changement d'image, passant d’un enfer fiscal suisse à un petit paradis fiscal. En effet, le nombre d'emplois en équivalents temps plein (ETP) a également augmenté. Les estimations de différence dans les différences impliquent une augmentation de 2,3% du nombre d'emplois par habitant et de 4% du nombre d'emplois ETP par habitant en raison de la réforme (voir également les études d'événements sur le graphique G 4). Toutefois, ces augmentations ne sont probablement pas dues uniquement à la réforme de l'impôt sur le revenu, mais à la réduction massive et coûteuse du taux d'imposition des bénéfices. Malheureusement, les données disponibles ne permettent pas de séparer de manière statistiques et claires les effets des deux réformes sur l'emploi.

L'attraction de hauts revenus hautement qualifiés peut avoir des effets d'entraînement positifs sur l'économie locale. Toutefois, cela n'est généralement le cas que si la politique fiscale est ciblée et combinée à des mesures de politique industrielle (cf. par exemple Moretti et Wilson, 2017, pour les États-Unis). Les baisses d'impôts pour les personnes physiques seules ont tendance à entraîner des pertes de recettes malgré les déménagements - surtout si l'on compare l'évolution des recettes à une situation où les impôts ne sont pas diminués. C'est également la conclusion à laquelle parviennent Agrawal et Foremny (2019) dans leur étude sur les réductions d'impôts régionales en Espagne.

Références bibliographiques

Agrawal, D. R., Foremny, D., (2019) : "Relocation des riches : la migration en réponse aux changements de taux d'imposition supérieurs issus des réformes espagnoles". Review of Economics and Statistics 101(2) : 214-232.

Brülhart, M. (2012) : "Success story Obwalden ?", Batz.ch, 22.02.2012 external page https://batz.ch/2012/02/erfolgsgeschichte-obwalden/

Kleven, H., Landais, C., Muñoz, M., et Stantcheva, S. (2019) : "Taxation and Migration : Evidence and Policy Implications". Journal of Economic Perspectives, 34(2) : 119-142.

Martínez, I. Z. (2022) : "Mobility responses to the establishment of a residential tax haven : Evidence from Switzerland", Journal of Urban Economics, 129(103441).

Moretti, E., et Wilson, D. (2017) : "The Effect of State Taxes on the Geographical Location of Top Earners : Evidence from Star Scientists". American Economic Review, 107(7) : 1858-1903.

Tiebout, C. M. (1956) : "A Pure Theory of Local Expenditures." Journal of Political Economy, 64(5) : 416-424.

Personne de contact

KOF Konjunkturforschungsstelle

Leonhardstrasse 21

8092

Zürich

Switzerland