Politique monétaire : fin provisoire des taux d'intérêt négatifs

Les banques centrales de Suisse, dans la zone euro et aux États-Unis appuient sur la pédale en ce qui concerne les taux. Le KOF s'attend toutefois à une baisse des taux d'intérêt à long terme.

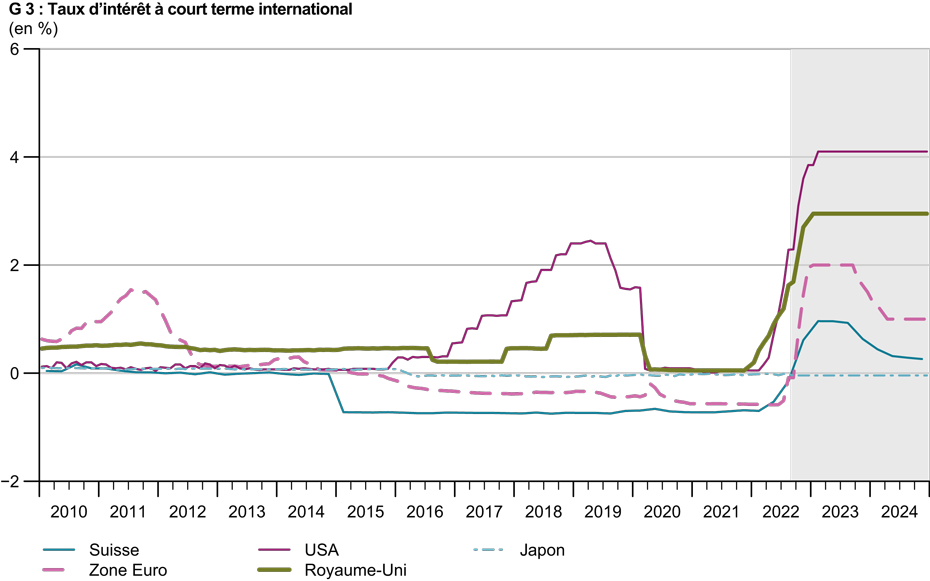

La normalisation de la politique monétaire dans les grandes zones monétaires continue de s'accélérer. La forte augmentation récente des prix à la consommation et des anticipations d'inflation à long terme explique cette tendance. D'ici 2024, les taux d'inflation aux États-Unis et dans la zone euro devraient se situer à nouveau autour de 2%, ce qui marquera également la fin des efforts de resserrement des banques centrales. Par rapport aux années précédentes, l'équilibre à moyen terme se caractérise donc par un niveau de taux d'intérêt généralement plus élevé (cf. graphique G 3).

La Fed resserre nettement la vis sur les taux d'intérêt

Tout comme aux mois de juin et juillet, la Banque centrale américaine (Fed) a relevé ses taux directeurs de 75 points de base lors de sa réunion de septembre. La marge de fluctuation du taux directeur est donc actuellement de 3-3,25%. La dernière fois que les taux d'intérêt s’étaient retrouvés dans cette fourchette, c’était avant le début de la crise financière il y a environ 15 ans, ce qui marque la fin provisoire d’une époque de taux bas. La raison de la hausse de la politique monétaire réside dans les taux d'inflation américains toujours élevés : les prix à la consommation ont augmenté de plus de 8% en août par rapport à l'année précédente. Cela n'est toutefois pas uniquement dû aux marchés de l'énergie et de l'alimentation qui réagissent à la guerre en Ukraine, car l'inflation de base, avec une croissance de plus de 6% sur un an, est elle aussi nettement supérieure à l'objectif de 2% visé par la Fed. Ainsi, c'est précisément en raison de la surchauffe du marché du travail que la Fed est sous pression pour maîtriser l'évolution future des prix.

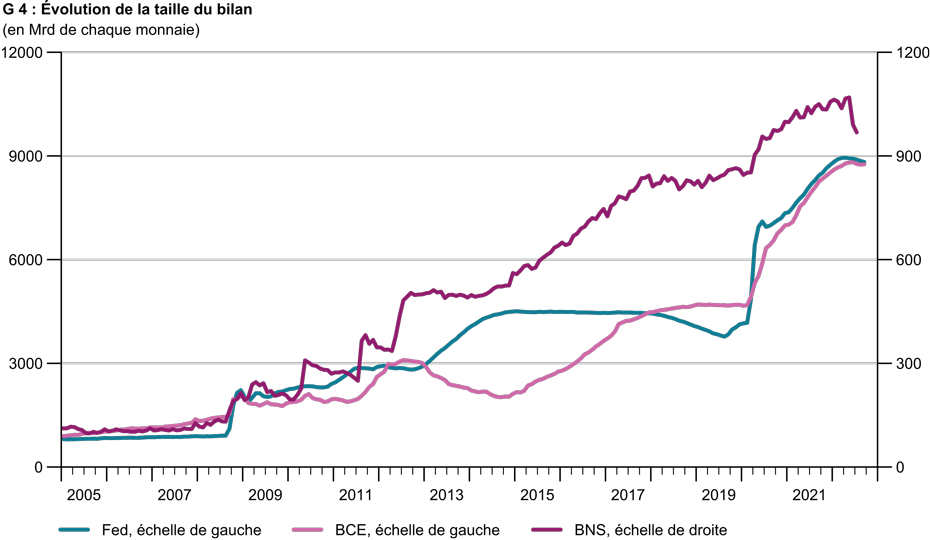

Le KOF s'attend dans les mois qui viennent à un nouveau resserrement des taux d'intérêt dans la zone monétaire américaine. Jusqu'à la fin du premier trimestre 2023, les taux directeurs devraient se situer dans la fourchette cible de 4-4,25%, où ils resteront jusqu'à la fin de l'horizon de prévision. Pour cela, il faut que l'inflation se stabilise à un niveau légèrement supérieur à 2% en 2024, ce qui est proche de la valeur cible. Outre l'instrument que représentent les taux d'intérêt, le resserrement de la politique monétaire commence également à se faire sentir sur le bilan (cf. graphique G 4. Alors que celui-ci a encore nettement augmenté pendant la pandémie, il perd désormais progressivement de l’importance depuis avril 2022. Cette tendance devrait se poursuivre dans les années à venir comme un pilier important de la politique monétaire.

La BCE restrictive seulement à moyen terme

La Banque centrale européenne (BCE) tient elle aussi en bride les taux d’intérêts. Après avoir déjà relevé les taux directeurs de 0,5% en juillet, un bon historique de 75 points de base supplémentaires a été effectué lors de la réunion de septembre. Après des années de taux d'intérêt négatif, le taux de dépôt est actuellement de 0,75%. Avec sa politique, la BCE réagit à une inflation élevée persistante dans la zone euro, qui, par rapport aux États-Unis, est davantage touchée par les effets de la guerre en Ukraine. En août, les prix à la consommation ont augmenté de 9,1% par rapport à l'année précédente, ce qui est la valeur la plus élevée enregistrée depuis l'introduction de l'euro. Cette hausse est due à l'augmentation des prix de l'énergie (+38,3%) et des denrées alimentaires (+10,6%) qui, ensemble, contribuent à une inflation de près de six points de pourcentage.

Étant donné que l'inflation des prix à la consommation dans la zone euro ne devrait pas passer sous la barre des 8% d'ici la fin de l'année en cours et qu'elle devrait même augmenter légèrement, il faut également s'attendre à de nouvelles hausses des taux d'intérêt dans la zone euro. Concrètement, le Conseil des gouverneurs devrait relever le taux de dépôt jusqu'à 2% lors de ses réunions d'octobre et de décembre. Ces décisions sont soutenues par le nouvel instrument de protection de la transmission (TPI) qui doit contrecarrer les écarts de rendement (spreads) marqués sur les marchés obligataires. Il s'agit ainsi de garantir que les ¬conditions de financement des États les plus faibles sur le plan fiscal ne durcissent pas de manière excessive. Le resserrement de la politique monétaire se reflète dans la taille du bilan de la BCE, dans la mesure où il stagne, contrairement aux deux dernières années. Néanmoins, il faut s'attendre à ce que les taux directeurs, dans le sillage de l'inflation qui s'aplatit, soient à nouveau abaissés à partir de la mi-2023. Cela s'explique par la faible conjoncture dans la zone euro caractérisée par des pertes réelles de pouvoir d'achat et une épargne de prudence.

La fin des taux d'intérêt négatifs suisses

Le resserrement en cours dans les grandes zones monétaires laisse des traces aussi en Suisse. Ainsi, lors de sa réunion de juin, la Banque nationale suisse (BNS) a augmenté ses taux directeurs pour la première fois en 15 ans. Un nouveau resserrement de 75 points de base a suivi en septembre, ce qui porte le taux directeur actuel à 0,5%. Après plus de sept ans de taux d'intérêt négatifs en Suisse, les banques reçoivent à nouveau de l'argent sur leurs dépôts en compte courant auprès de la BNS. Dans notre pays également, la hausse des taux d'intérêt s'explique par l'augmentation des taux d'inflation. Bien que ceux-ci soient relativement bas, avec un peu plus de 3% (inflation des prix à la consommation) ou 2% (inflation de base), le pourcentage d'augmentation des prix à la consommation est supérieur à la fourchette de 0-2% visée par la BNS.

L'inflation, la stabilité du cours réel du franc ces derniers mois et la politique monétaire restrictive de la BCE ont également conduit la BNS à relever davantage son taux directeur. Le KOF s'attend à un taux directeur de 1% jusqu'au milieu de l'année prochaine. Par la suite, la BNS devrait maintenir l'écart des taux d'intérêt avec la zone euro à un niveau à peu près constant, ce qui implique de légères baisses de taux à partir de fin 2023.

Focus sur les anticipations d'inflation à long terme

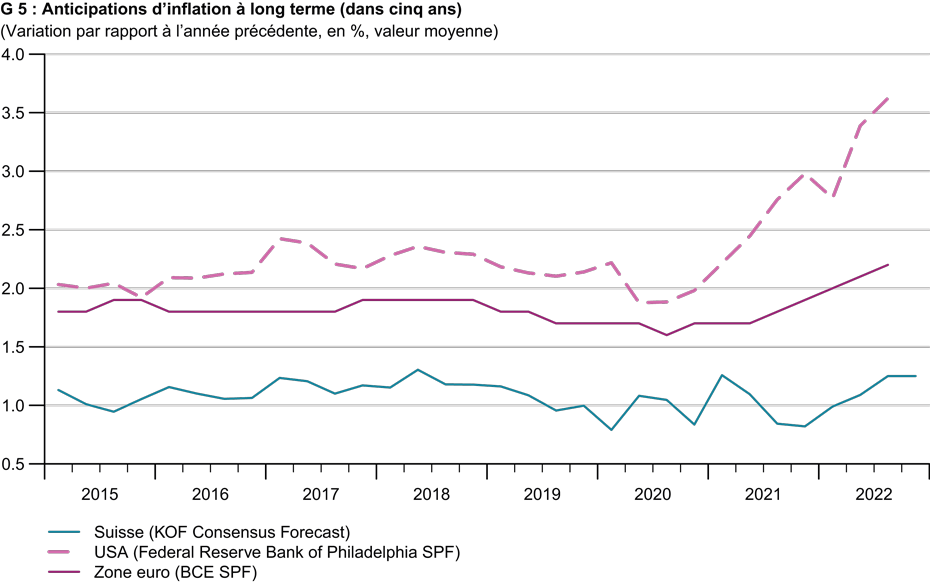

Les attentes inflationnistes à long terme réagissent à la pression persistante sur les prix, laquel était initialement considérée comme un phénomène temporaire. Aux États-Unis, les observateurs du marché s'attendent actuellement à un taux d'inflation de 3,6% sur cinq ans. Cela est nettement supérieur à l'objectif d'inflation de la Fed. Dans la zone euro, une tendance à la hausse est également perceptible, mais avec un taux actuel de 2,2%, elle n'est que légèrement supérieure à la valeur visée par la BCE. En Suisse, on s'attend certes à une hausse à 1,25%, mais celle-ci n'est que légèrement supérieure à la moyenne des dernières années. Pour les banques centrales, les anticipations d'inflation sont des indicateurs importants pour savoir si l'évolution des prix est correctement ancrée chez les acteurs économiques. La comparaison entre les pays devrait donc expliquer pourquoi les taux d'intérêt aux États-Unis sont actuellement non seulement en forte hausse, mais aussi plus élevés à moyen terme.

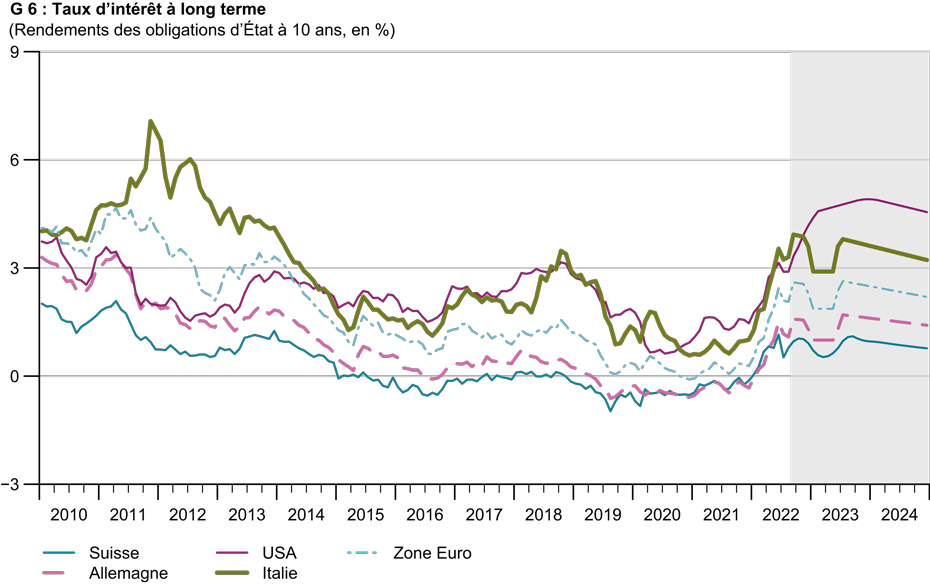

La hausse des anticipations d'inflation à long terme entraîne également une augmentation des taux d'intérêt internationaux à long terme (cf. G 6), car les investisseurs ne veulent pas subir de pertes de rendement réel. Ce principe ne s'applique pas seulement aux emprunts d'État à long terme. Ainsi, les taux hypothécaires à 10 ans en Suisse se situent actuellement entre 2 et 3%, après avoir à peine dépassé la barre des 1% depuis 2019. Conformément à l'affaiblissement prévu de la dynamique inflationniste internationale, il faut toutefois s'attendre à nouveau à un recul progressif des taux d'intérêt à long terme, les tendances à la récession dans la zone euro devant provoquer une brève chute l'année prochaine. Le KOF s'attend toujours à une appréciation du taux de change effectif nominal, qui implique toutefois un taux de change réel constant en raison du différentiel d'inflation.

Contact

KOF Konjunkturforschungsstelle

Leonhardstrasse 21

8092

Zürich

Switzerland