Perspectives moroses pour l'économie mondiale

L'économie internationale a perdu de son dynamisme. Les effets de la faiblesse conjoncturelle de la Chine ainsi que la politique monétaire restrictive pèsent en particulier sur la conjoncture mondiale.

Alors que les tensions liées à une inflation élevée s'atténuent, l'économie mondiale ressent actuellement les effets de la faiblesse de la conjoncture chinoise et du resserrement de la politique monétaire. Les taux d'inflation redescendent de leurs sommets à deux chiffres et le resserrement de la politique monétaire devrait également avoir atteint son apogée. Le KOF s'attend à ce que les effets de ce coup de frein touchent les économies nationales avec un certain retard et pèse sur les perspectives conjoncturelles futures. Le commerce international devrait continuer à s'affaiblir, reflétant à la fois la faiblesse de la demande mondiale, le transfert des biens vers les services, l'appréciation du dollar américain et la poursuite du développement des restrictions commerciales.

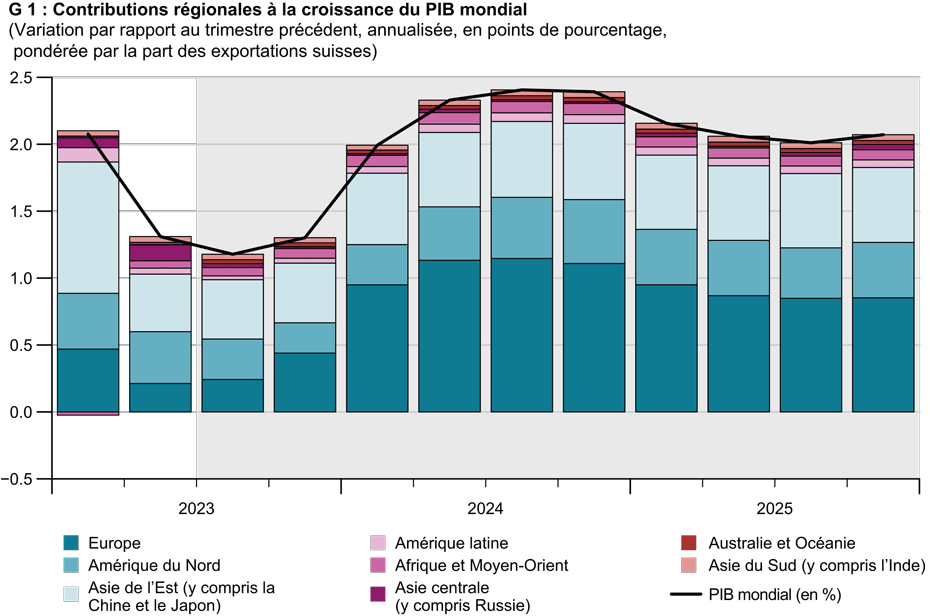

L'économie mondiale a continué à perdre de son dynamisme au début du second semestre 2023 en raison d'un ralentissement des taux de croissance dans le secteur des services et d'une aggravation du ralentissement dans l'industrie manufacturière. Par conséquent, selon les prévisions du KOF, la dynamique conjoncturelle mondiale sera plutôt faible pour le reste de l'année (cf. graphique G 1). Les taux d'inflation sont certes en baisse, mais toujours élevés. Les conditions financières plus difficiles devraient entraîner un ralentissement de la consommation privée, du commerce international et des investissements.

Le renchérissement diminue, mais reste élevé

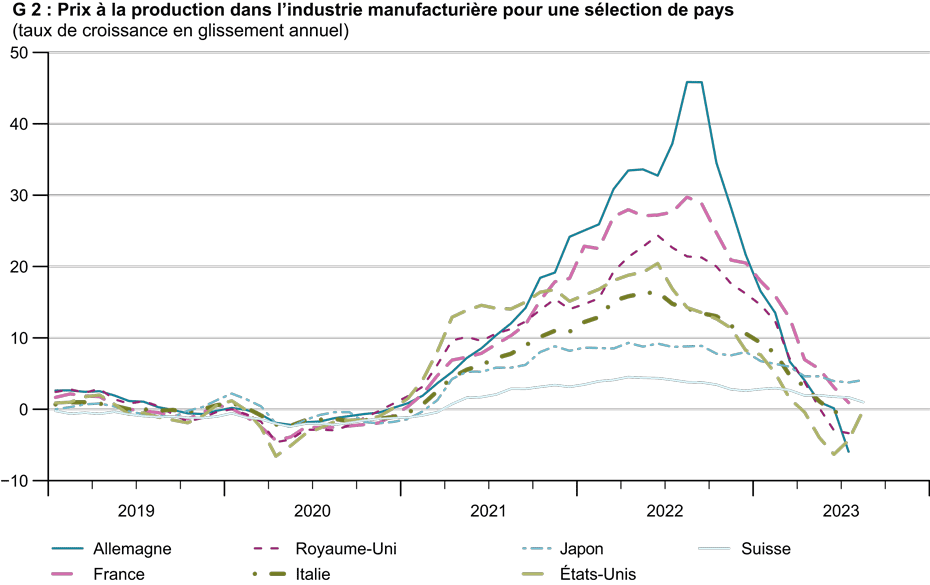

L'évolution des prix à la production a continué de se normaliser au cours des derniers mois et s'est largement rapprochée des taux de croissance d'avant la pandémie, voire a diminué pour la plupart des pays (cf. graphique G 2). Outre la disparition des effets de base, la normalisation des hausses de prix est due dans une large mesure à la baisse des prix de l'énergie ainsi qu'à la diminution des prix des matières premières et des biens intermédiaires, suite à la poursuite de la résolution des problèmes de la chaîne d'approvisionnement et des goulots d'étranglement des matériaux.

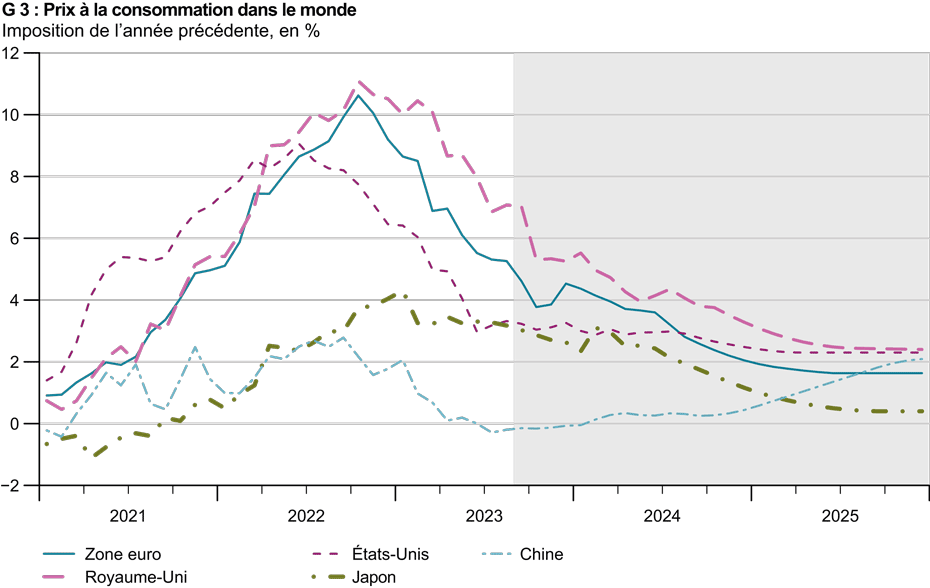

Certes, le renchérissement des prix à la consommation reste élevé dans le monde entier, mais il a pu être encore réduit grâce à la baisse des prix de l'essence, du gaz et de l'électricité, à la constitution de réserves de gaz, au plafonnement des prix de l'électricité en Europe, à la normalisation des chaînes d'approvisionnement, à la faiblesse de la demande en Chine et à la disparition des effets de base (cf. graphique G 3). La hausse des prix des produits alimentaires reste toutefois élevée. Par ailleurs, un marché du travail tendu, caractérisé par une forte croissance des salaires et des bénéfices élevés des entreprises, entraîne des effets de second tour qui se répercutent sur l'inflation sous-jacente.

Cela s'observe surtout dans les services, où les taux d'inflation continuent d'augmenter. En août, l'inflation s'est maintenue à 5,3% dans la zone euro, avec un taux de base en baisse de 5,5% à 5,3%. Aux États-Unis, l'inflation est même repartie à la hausse au cours des deux derniers mois, passant de 3,3% à 3,7% en août, avec un taux d'inflation sous-jacent de 4,3%. Au Royaume-Uni, l'inflation a baissé de 7,9% à 6,8% en juillet, tandis que l'inflation de base est restée à 6,9%. Dans le même temps, la Chine connaît une déflation des prix à la consommation depuis août.

Le resserrement monétaire devrait avoir atteint son apogée

L'inflation a fortement diminué dans les économies développées et devrait continuer à baisser en raison du resserrement récent des politiques monétaires et de l'affaiblissement de la demande. La poursuite de la baisse des taux d'inflation sera toutefois un peu plus lente car les effets de base se sont déjà en grande partie dissipés et le prix du pétrole est récemment reparti à la hausse. La Banque centrale européenne (BCE) a augmenté les taux directeurs en trois étapes de 25 points de base chacune depuis mai, de sorte que le taux de refinancement principal est actuellement de 4,5%. Compte tenu des perspectives économiques moins favorables dans la zone euro, une nouvelle hausse des taux semble peu probable. En même temps, il faut s'attendre à ce que l'objectif de 2% ne soit pas atteint avant un certain temps.

Lors de sa réunion de juillet, la banque centrale américaine (Fed) a relevé la marge de fluctuation du taux des fonds fédéraux de 25 points de base à 5,25-5,5% et n'a pas procédé à une nouvelle hausse en septembre. En raison de l'évolution récente des données sur les prix et de la détente sur le marché du travail, le KOF ne s'attend pas à de nouvelles hausses de taux. Contrairement à de nombreux autres pays, la récente hausse des coûts salariaux, des prix des matières premières et de l'essence a entraîné une augmentation des prix à la production aux États-Unis, laquelle sera probablement répercutée en partie sur les consommateurs et consommatrices, de sorte que l'inflation devrait se maintenir un peu plus longtemps aux alentours de 3%.

La Banque d'Angleterre (BoE) a dû également procéder à de nouvelles hausses de taux et a relevé le niveau de son taux directeur de 4,5% à 5,25% depuis juin. Même si l'inflation reste très élevée au Royaume-Uni, la BoE a décidé de ne pas procéder à une nouvelle hausse des taux d'intérêt en septembre, compte tenu du recul étonnamment important des taux d'inflation au cours des derniers mois. Le KOF ne s'attend pas non plus actuellement à une nouvelle hausse des taux d'intérêt pour la BoE.

L'incertitude reste élevée concernant l'impact du resserrement de la politique monétaire, le retard de ses effets et la voie appropriée vers une normalisation. Le KOF ne s'attend pas à une baisse des taux directeurs de la BCE, de la Fed et de la BoE avant longtemps. Les indicateurs de climat actuels indiquent que la dynamique de la production mondiale continue de s'affaiblir. Les indices provenant des directeurs d'achat indiquent en août, pour le quatrième mois consécutif, un recul tant de la production que des entrées de commandes dans l'industrie manufacturière, tandis qu'une stagnation se dessine de plus en plus dans le secteur des services. La baisse est particulièrement marquée dans la zone euro et au Royaume-Uni et laisse également entrevoir un ralentissement aux États-Unis.

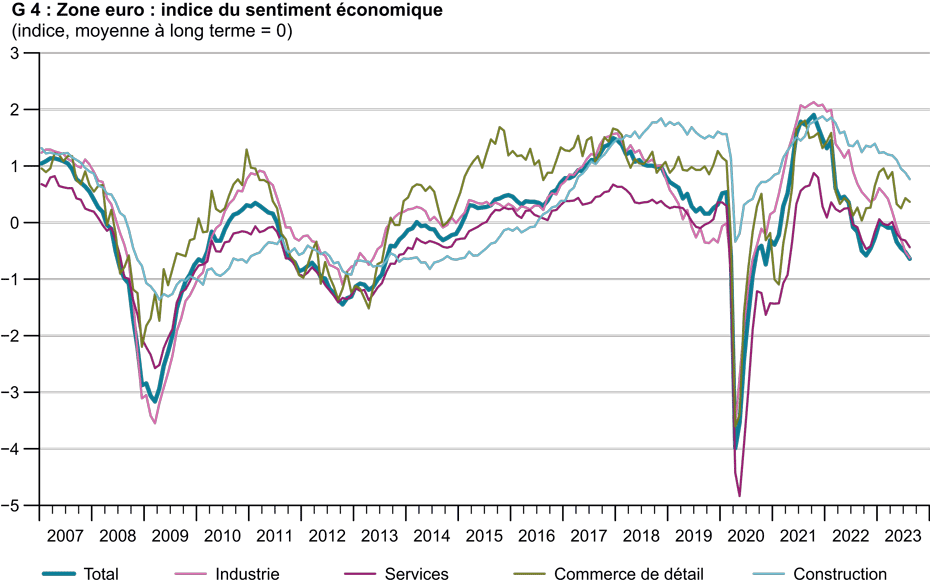

Le marché de l'emploi montre également des signes de ralentissement. La croissance de l'emploi a fortement diminué ces derniers mois et, en raison d'un excédent de capacité, la main-d'œuvre devrait être réduite au cours des mois à venir. Dans la zone euro, les indicateurs de confiance ont récemment baissé dans tous les secteurs et l'indice global a enregistré son septième recul consécutif en août. Cela laisse présager une faible dynamique pour les mois à venir (cf. graphique G 4).

Faible dynamique de la production mondiale pour le reste de l'année

En raison de l'inflation toujours élevée, de l'environnement de taux d'intérêt restrictif et de la faiblesse de la demande étrangère, le KOF s'attend à une conjoncture faible pour la zone euro. Le plan de relance « NextGenerationEU » ainsi que la croissance des salaires réels devraient toutefois soutenir quelque peu l'activité. Au Royaume-Uni, l'évolution a été étonnamment forte au cours du dernier trimestre en raison des augmentations de salaires dans le secteur public ainsi que de la robustesse de la consommation privée. Le Royaume-Uni devrait croître cette année grâce à une forte croissance démographique, à un marché du travail robuste et à des mesures fiscales. Toutefois, les perspectives restent faibles en raison du Brexit, de la persistance d'une inflation élevée et du resserrement de la politique monétaire.

L'activité économique aux États-Unis a récemment connu une hausse surprenante. La dynamique d'investissement est à nouveau en hausse et une forte évolution des revenus soutient la consommation. Cependant, le taux d'épargne désormais faible indique un épuisement de l'épargne et donc une dynamique de consommation plus faible sur le reste de l'horizon de prévision.

En Chine, le deuxième trimestre a été plus faible que prévu. Le pays souffre actuellement d'une phase de faiblesse conjoncturelle, marquée par une crise immobilière et une faible demande de consommation qui en résulte. La banque centrale chinoise a certes baissé son taux directeur, mais elle reste hésitante afin de ne pas trop dévaluer le yuan. De plus, le gouvernement chinois hésite à donner de fortes impulsions fiscales afin d'éviter de nouvelles dettes. Ces facteurs devraient affaiblir l'activité de l'économie chinoise sur l'ensemble de la période de prévision.

Le KOF prévoit pour l'ensemble de l'année 2023 une augmentation de 1,4% du PIB mondial pondéré par les exportations suisses. Pour 2024 et 2025, il prévoit respectivement un taux de 1,9% et 2,2%. Il s'agit d'une révision minime par rapport aux prévisions de l'été (1,4% pour 2023 et 2,0% pour 2024).

Risques majoritairement orientés à la baisse

Les présentes prévisions ont été établies en partant de l'hypothèse technique que le prix du pétrole et les autres prix de l'énergie n'augmenteront que légèrement (1,5% par an) jusqu'à l'horizon des prévisions. Compte tenu du contexte toujours incertain, les risques liés aux prévisions sont majoritairement orientés à la baisse et concernent principalement les perspectives de politique monétaire, l'environnement géopolitique et l'état de l'économie chinoise.

Le risque d'une consolidation plus forte de l'inflation au niveau du taux de base en raison des effets de second tour existe toujours, ce qui contraindrait les banques centrales à prendre de nouvelles mesures en matière de taux d'intérêt. Cette période de taux d'intérêt élevés pourrait entraîner de nouvelles instabilités sur les marchés financiers et des faillites de banques. Il est possible que l'environnement de taux d'intérêt élevés, combiné à des dettes publiques importantes, provoque des turbulences sur les marchés financiers et contraigne les états à prendre des mesures d'austérité.

De plus, une nouvelle déstabilisation du secteur immobilier chinois représente un risque important. Elle provoquerait un ralentissement encore plus marqué de l'économie chinoise avec des répercussions négatives sur la demande mondiale. Enfin, des tensions géopolitiques telles qu'une nouvelle escalade dans la guerre en Ukraine et dans le conflit Chine-Taïwan pourraient entraîner de nouveaux chocs sur les prix des matières premières ainsi qu'un renforcement de la confrontation Est-Ouest et affaiblir encore la mondialisation.

Les risques à la hausse sont liés à l'accélération et à l'intensification du resserrement monétaire et à la baisse plus rapide que prévu des taux d'inflation, ce qui permettrait aux banques centrales de ramener plus tôt leurs taux directeurs à des niveaux neutres. Il est également possible que l'épargne diminue plus que prévu et soutienne la consommation privée. Une fin de la guerre en Ukraine inattendue ainsi que du conflit commercial entre les États-Unis et la Chine auraient un effet positif sur le commerce mondial. Enfin, le gouvernement chinois pourrait décider de manière inattendue d'adopter des mesures de relance budgétaire pour soutenir l'économie nationale, avec des impulsions positives pour l'économie mondiale.

Vous trouverez ici l'ensemble des prévisions conjoncturelles du KOF (en allemand):

Download https://ethz.ch/content/dam/ethz/special-interest/dual/kof-dam/documents/Medienmitteilungen/Prognosen/2023/VJA_2023_3_Herbst_Gesamtbericht.pdf (PDF, 2.1 MB)

Contacts

KOF FB Konjunktur

Leonhardstrasse 21

8092

Zürich

Switzerland

KOF FB Konjunktur

Leonhardstrasse 21

8092

Zürich

Switzerland

KOF Konjunkturforschungsstelle

Leonhardstrasse 21

8092

Zürich

Switzerland