L’essor économique mondial s’accélère

- KOF Bulletin

- Conjoncture internationale

Depuis plus d’un an, l’économie mondiale affiche une nette expansion. Aux USA, au Japon et dans la zone euro, l’économie a enregistré une croissance supérieure aux prévisions. Aux USA, l’économie utilise presque à plein ses capacités, le Japon les dépassant. Dans la zone euro, l’écart de production n’a pas encore été comblé. La Chine devrait avoir bientôt franchi le point culminant de sa phase d’expansion.

Un essor qui bénéficie d’une large assise

La dynamique actuelle de la conjoncture mondiale n’est pas seulement plus forte, mais elle bénéficie aussi d’une plus large assise qu’au cours des années précédentes. Jusqu’à l’automne 2016, l’essor s’est avéré modéré, et principalement soutenu par la consommation, tandis que les investissements et le commerce extérieur demeuraient plutôt faibles. Depuis l’hiver 2016/17, les investissements connaissent à vrai dire une expansion sensiblement plus forte et se montraient même robustes en début d’année malgré de grandes incertitudes politiques.

Le schéma décrit est plutôt atypique, car, en règle générale, les investissements progressent après des phases de fléchissement conjoncturel. La phase de faiblesse prolongée qu’ont connue les investissements pourraient s’expliquer par le fait que bon nombre d’entreprises ont réduit leur endettement à la suite des crises économiques massives récentes (Grande récession, endettement européen, crise des pays émergents) et se sont montrées dans l’ensemble plus prudentes. D’autres économistes considèrent en revanche la faiblesse des investissements comme un phénomène à long terme 1.

Divergence persistante en politique monétaire

Concernant la politique monétaire, la divergence progressive entre les grandes régions économiques se poursuit comme prévu. Mi-juin, la banque centrale américaine a relevé le Federal Funds Rate (taux directeur américain) de 0,25 point de pourcentage. La marge de fluctuation de ce taux se situe désormais entre 1 et 1,25%. Un nouvel ajustement aura sans doute lieu d’ici à la fin de l’année.

L’hiver dernier, la banque centrale chinoise a également adopté une politique moins expansive. Elle aimerait ainsi enrayer les sorties de capitaux et une dépréciation du yuan. La banque centrale japonaise, en revanche, demeure attachée à sa politique monétaire extrêmement souple. Étant donné le bas niveau persistant de l’inflation, elle a dû ajourner, pour la quatrième fois en l’espace de cinq ans, la réalisation de son objectif d’inflation (2%), et ce jusqu’en 2020.

La Banque centrale européenne (BCE) maintient également plus ou moins sa politique monétaire expansive. Le programme de rachat d’emprunts d’État et de société a été réduit comme prévu en avril de 20 milliards d’euros pour atteindre un volume mensuel de 60 milliards d’euros ; il se poursuivra au moins jusqu’à la fin de cette année. En cas de persistance de la relance dans la zone euro, la BCE pourrait ensuite réduire progressivement le volume de ses rachats.

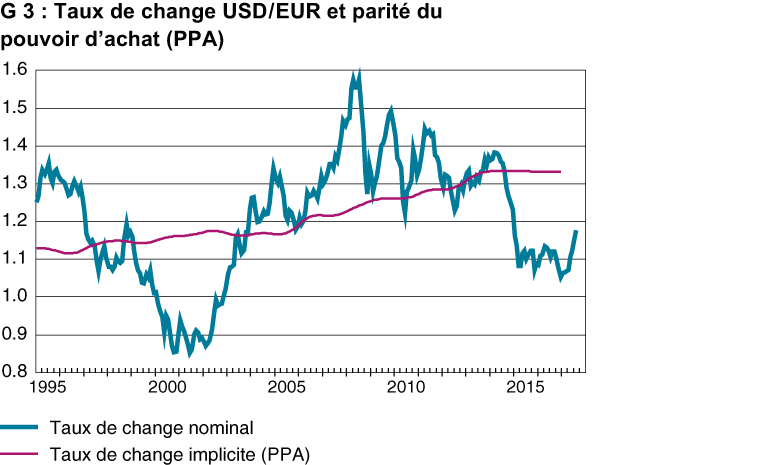

Un relèvement du taux directeur dans la zone euro n’est pas à prévoir avant l’été 2018. Au cours de la première moitié de l’été 2017, les communiqués de la BCE ont de plus en plus suggéré ce revirement avisé de la politique monétaire. Dans un discours de juillet, par exemple, le président de la BCE, Mario Draghi, a parlé de « forces reflationnistes », et fait allusion à un ajustement l’an prochain. Ces derniers temps, toutefois, des voix sceptiques s’élèvent à nouveau au Conseil de la BCE. En raison des bonnes nouvelles conjoncturelles issues de la zone euro et de la réduction de l’incertitude liée aux élections en France, l’euro s’est en effet notablement apprécié par rapport au dollar et à d’autres monnaies importantes (environ 10% vis-à-vis du dollar depuis avril 2017). Cela modère l’inflation dans la zone euro et va à l’encontre, du moins à court terme, de la politique reflationniste de la BCE.

Selon le concept de parité du pouvoir d’achat, l’euro est nettement sous-évalué par rapport au dollar (cf. G 3). À long terme en tous les cas, ce concept présente une certaine pertinence prévisionnelle en ce qui concerne les variations du taux de change 2. Il est donc possible qu’un regain de pression sur les prix, dans le sillage de l’essor conjoncturel de la zone euro, soit contrecarré par une nouvelle appréciation de l’euro. Ce phénomène a été observé au Japon dans un passé récent.

Perspectives en hausse, risques en baisse

La relance mondiale devrait se poursuivre à un rythme à peine moins soutenu au cours des prochains trimestres. Ensuite, un certain tassement de la dynamique conjoncturelle est à prévoir. Les incertitudes politiques (et économiques) se sont estompées sensiblement ces derniers temps, alors qu’elles étaient encore assez grandes en début d’année à l’échelle mondiale. Cette évolution concerne aussi bien les États-Unis que l’Europe. Aux États-Unis, une opposition se manifeste de plus en plus contre le président Trump au sein de la majorité républicaine au Congrès, de même qu’une forte fragmentation politique interne. Selon les estimations du KOF, il pourrait en résulter que les projets radicaux, mais très flous, de l’administration Trump en ce qui concerne les accords commerciaux, la réforme fiscale et les investissements infrastructurels ne se réalisent que très progressivement. Il ne faut donc pas s’attendre à des variations importantes par rapport à la politique commerciale et fiscale menée jusqu’à présent.

Le risque de distorsions politiques au sein de l’Europe a également diminué. Les partis euro-critiques sont sortis perdants des élections qui ont eu lieu aux Pays-Bas et en France au printemps. Et après les récentes prises de position du gouvernement britannique, il est probable, selon le KOF, que la sortie de l’UE du Royaume-Uni s’effectuera à l’issue d’un délai de transition supplémentaire de deux ans. Cela prolonge certes l’incertitude suscitée par la procédure de sortie, mais le gouvernement britannique bénéficie en même temps d’un délai supplémentaire pour négocier des accords de libre-échange avec l’UE et d’autres pays.

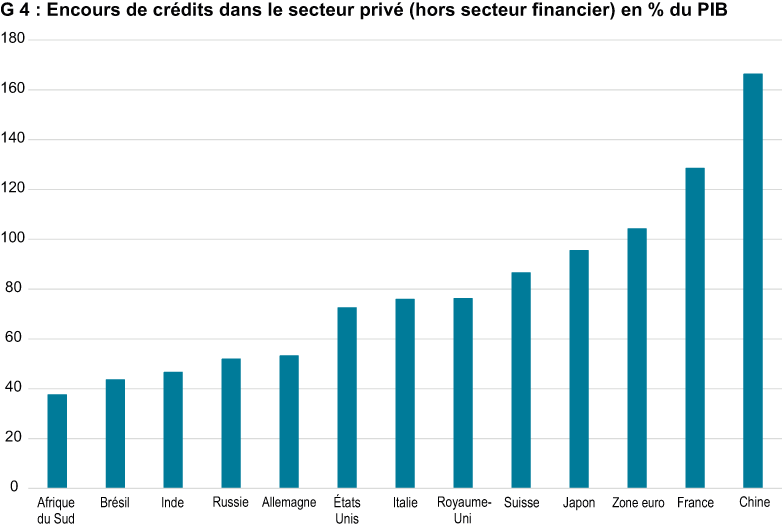

L’économie chinoise continue de représenter un risque substantiel pour l’évolution de l’économie mondiale. L’endettement du secteur privé a très fortement augmenté au cours des dernières années et se situe actuellement à un niveau très élevé en comparaison internationale (cf. G 4). Il est rarement arrivé dans le passé que l’économie d’un pays échappe à un ralentissement notable de la croissance à plus ou moins longue échéance, après une telle explosion de dettes. Un processus de désendettement et de rééchelonnement de la dette lancé par le gouvernement chinois pèserait sur la dynamique économique. Dans la mesure où ce processus demeure en grande partie inexistant, l’économie chinoise devrait encore connaître une expansion vigoureuse avec des taux de croissance proches de 6 % dans un premier temps. En même temps, le risque qu’une crise survienne augmente.

[1] Cf. débat sur la «Secular Stagnation Theory», par ex. dans Baldwin, R. et C. Teulings (2014) : Secular Stagnation: Facts, Causes and Cures, CEPR Press, London.

[2] Cf. par ex. Cheung, Y.-W.; M. Chinn; A. G. Pascual und Y. Zhang (2017): Exchange Rate Prediction Redux: New Models, New Data, New Currencies, ECB Working Paper 2018 (février), Banque Centrale Européenne, Frankfurt a. M.

Contact

KOF Konjunkturforschungsstelle

Leonhardstrasse 21

8092

Zürich

Switzerland