Assouplissement quantitatif dans la zone euro : qui en bénéficie ?

- Politique monétaire

- KOF Bulletin

Après la crise financière mondiale, l’octroi de crédits aux entreprises s’est nettement ralenti dans la zone euro. La Banque centrale européenne a misé sur des mesures peu conventionnelles, en vue de désamorcer la situation. Une récente étude du KOF montre que les PME ont tiré bénéfice de l'assouplissement quantitatif de la BCE – mais dans des mesures variables en fonction du pays.

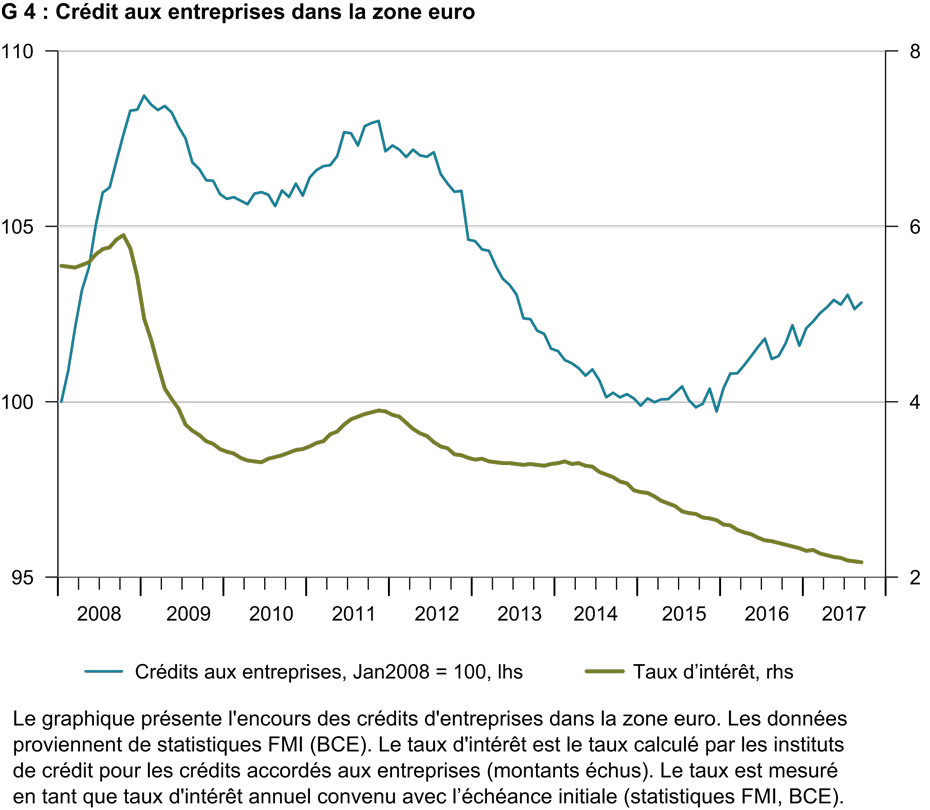

Avec l'aggravation de la crise européenne de l’endettement et la lente résorption des dettes des banques, l’économie européenne ne fut pas loin, il y a quelques années, d’une pénurie de crédit. Entre 2011 et 2015, l’encours des crédits d’entreprises diminua sensiblement malgré un recul massif du taux directeur et donc des taux de crédit pour les entreprises (cf. G 4). La Banque centrale européenne (BCE) prit des mesures inédites, pour maintenir le flux de crédit de la politique monétaire, comme par exemple les opérations ciblées de refinancement de long terme (TLTRO).

Cependant, une amélioration durable de l'octroi de crédits ne s’amorça qu’en mars 2015, avec le lancement du plan d’assouplissement quantitatif sous la forme du programme d’achat de titres du secteur public (PSPP) (annonce en janvier 2015). De même, l’enquête sur la distribution du crédit aux banques (BLS) et l’enquête sur l’accès au financement des entreprises (SAFE) de la BCE montrent que les conditions de crédit ne se sont fondamentalement améliorées qu’après 2015. Nul ne sait toutefois si les mesures de politique monétaire peu conventionnelles comme le PSPP ont contribué à faciliter les conditions de financement pour les petites et moyennes entreprises (PME).

-

-

Opérations ciblées de refinancement de long terme (Targeted Long Term Repurchase Operations - TLTRO) : il s’agit de possibilités de financement à long terme pour les banques à des conditions attrayantes. Elles sont censées stimuler l'octroi de crédits à l'économie réelle.

- Programme d’achat de titres du secteur public (Public Sector Purchase Programme - PSPP) : il s'agit des rachats massifs d'emprunts d'État par la BCE.

Accès plus difficile au financement pour les PME

Les entreprises de la zone euro sont particulièrement tributaires de crédits bancaires – notamment par comparaison avec les entreprises américaines (cf. p. ex. Praet, 2016, ou Kraemer-Eis et al., 2017). Entre 2002 et 2008, près de 70%, en moyenne, des financements de sociétés de capitaux non financières furent effectués à l’aide des banques. D’une manière générale, le financement des PME est fortement lié aux crédits bancaires. La plupart des entreprises de la zone euro sont des PME, qui emploient plus des deux tiers de la main-d’œuvre et représentent environ 60% de la valeur ajoutée (Kraemer-Eis et al., 2017). Par conséquent, les conditions de financement jouent un rôle essentiel pour la conjoncture et la politique monétaire. Les PME ont toutefois un accès plus difficile au financement que les grandes entreprises et des coûts de financement plus élevés.

Une récente étude du KOF analyse les incidences du programme d’achat de la BCE sur l’accès des PME aux sources de financement, en se fondant sur les données des entreprises du SAFE. Par rapport à la littérature existante relative à l’octroi de crédits bancaires, l’analyse de ces données permet de se concentrer sur les PME sans les approximer avec de petits crédits ou de petites banques. Ensuite, elle autorise une comparaison directe entre les pays de la zone euro. Enfin, concernant la demande de crédits, elle permet de contrôler les caractéristiques des entreprises et les conditions macro-économiques ambiantes.

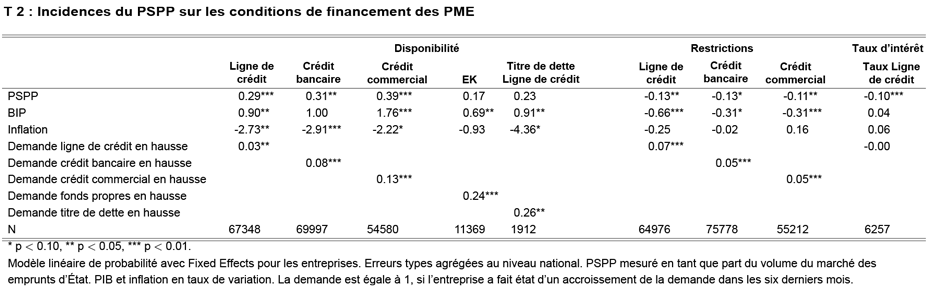

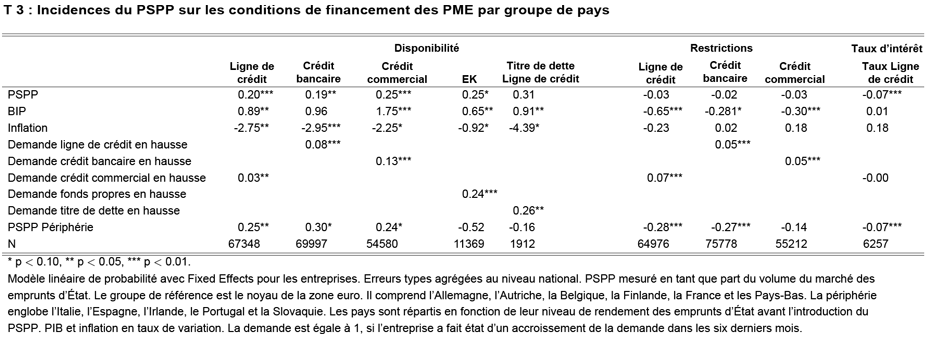

L’analyse révèle que le programme d’assouplissement quantitatif de la BCE a effectivement amélioré l’accès des PME aux sources de financement, dans la mesure où il a accru la disponibilité de crédits, assoupli les restrictions financières et abaissé les taux d’intérêt des lignes de crédit et des crédits en compte courant (cf. T 1). Le PSPP a toutefois eu des répercussions très différentes d’un pays à l’autre. Ce sont surtout les PME situées à la périphérie de la zone euro, comme en Italie, en Espagne ou en Irlande, qui ont bénéficié du programme (cf. T 2). Ces différences peuvent s’expliquer par la capitalisation des banques. Le PSPP exerce une plus grosse influence sur les conditions de financement si les banques présentent un faible ratio de fonds propres, car il améliore la santé du bilan des banques et stimule ainsi l’octroi de crédits (cf. p. ex. Acharya et al., 2017, ou Gambacorta et Marques-Ibanez, 2011).

Ces résultats ont des implications importantes en matière de politique économique. Non seulement les grandes entreprises, mais aussi les PME tirent bénéfice du PSPP de la BCE. Le mandat de la BCE consiste certes à assurer la stabilité des prix au niveau de la zone euro, mais sa politique peut aussi avoir des incidences très différentes en fonction du pays et de l’acteur concernés. Les PME des pays qui ont besoin du plus grand soutien ont le plus bénéficié du PSPP jusqu’à présent.

Bibliographie

Acharya, V., T. Eisert, C. Eufinger, and H. Christian (2017): Whatever it takes: The real effects of unconventional monetary policy. SAFE Working Paper Series, 152.

Gambacorta, L. and D. Marques-Ibanez (2011): The bank lending channel – lessons from the crisis. ECB Working Paper, (1335).

Kraemer-Eis, H., A. Botsari, S. Gvetadze, F. Lang, and W. Torfs (2017): European Small Business Finance Outlook June 2017. European Investment Fund Working Paper Nr. 43.

Praet, P. (2016): Monetary policy transmission in the euro area. Speech at the suerf conference, European Central Bank.

Contact

Aucune information de base de données disponible