La mondialisation déplace la charge fiscale au détriment des classes moyennes

- Politique fiscale

- KOF Bulletin

L’accroissement global de la mobilité des entreprises et de la main-d’œuvre à haut revenu rend difficile leur imposition. Une nouvelle étude montre que, par voie de conséquence, les gouvernements ont augmenté la charge fiscale des classes moyennes. En même temps, celle des gros revenus et des entreprises a diminué.

Les économistes savent depuis longtemps que la mondialisation croissante donne lieu à des bénéfices substantiels, mais inégalement répartis. Cette situation est imputable à des effets hétérogènes sur l’emploi, les salaires ou les prix. Ainsi, la disparition de barrières commerciales dans certains secteurs et sur certains marchés produit des effets négatifs sur l’emploi.

En principe, l’inégalité induite par la mondialisation pourrait être atténuée par la politique intérieure. Cela exigerait cependant un mécanisme qui dédommagerait les personnes défavorisées par la mondialisation par le biais d’une redistribution des bénéfices. Les fréquentes réactions contestataires face à l’accroissement de la mondialisation suggèrent toutefois que ces mécanismes de redistribution n’existent pas ou ne sont pas efficaces dans bien des cas.

L’instrument le plus naturel et le plus fréquemment employé pour ce genre de redistribution est l’impôt sur le revenu. On pourrait donc s’attendre à ce que la mondialisation grandissante aille de pair avec une augmentation des impôts sur le revenu, afin d’exposer les personnes à plus haut revenu à une charge fiscale relativement plus lourde. Une récente étude de Peter Egger, Sergey Nigai et Nora Strecker montre qu’un effet inverse s’est pourtant produit depuis le milieu des années 1990. Les 5% de personnes touchant les plus hauts revenus ont enregistré une diminution de leur charge fiscale relative, celle-ci se déplaçant davantage vers les salariés des catégories de revenus moyennes et moyennes supérieures.

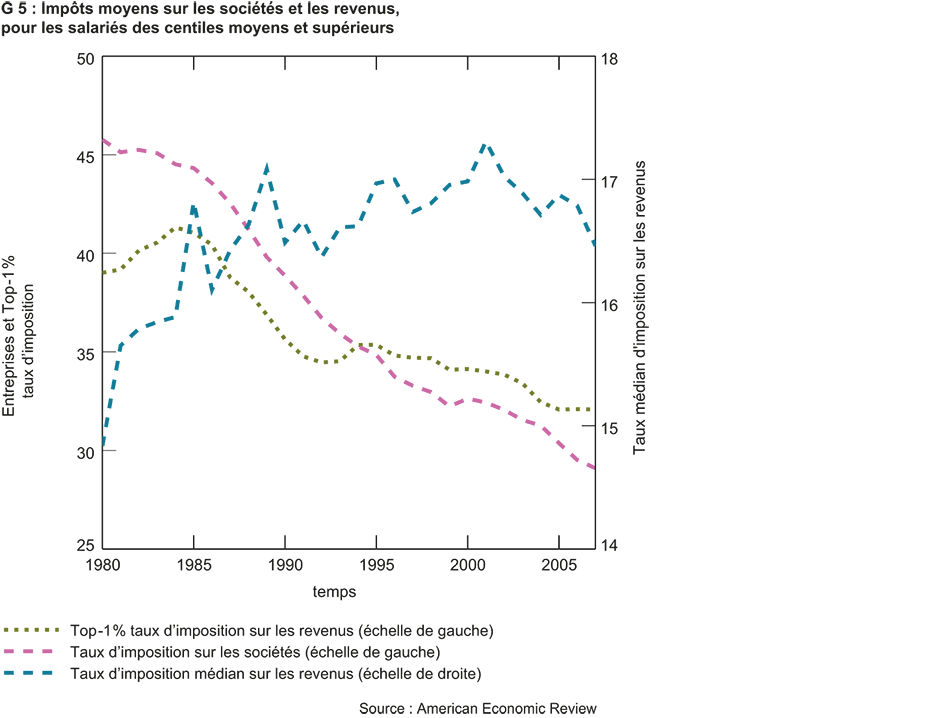

La mobilité réduit l’efficacité fiscale

Le graphique 5 montre comment ont évolué les taux d’imposition des entreprises et des revenus entre 1980 et 2007 dans les 65 plus grandes économies nationales. Les taux d’imposition moyens (ligne rouge) ont constamment diminué durant la période considérée. Ce résultat illustre ce que l’on appelle la « race to the bottom » : Il met en évidence que la compétition fiscale entre les divers sites d’implantation a pour effet que les taux d’imposition des entreprises diminuent partout. Il est également intéressant de noter sur le graphique 5 que les bénéficiaires des salaires les plus élevés ont vécu une compétition fiscale analogue – et leur taux d’imposition moyen a également affiché une baisse constante depuis les années 1980. À l’inverse, le taux d’imposition moyen des bénéficiaires de salaires médians n’a cessé de croître durant la même période.

Pourquoi les personnes situées au centre de l’échelle des salaires font-elles l’objet d’effets fiscaux aussi différents par rapport aux entreprises ou aux bénéficiaires de hauts revenus ? La réponse pourrait résider dans la mondialisation elle-même. L’abaissement des barrières commerciales et migratoires permet aux entreprises et aux bénéficiaires de hauts salaires d’être très mobiles. Cette mobilité influe sur la mesure dans laquelle les gouvernements peuvent percevoir des rentrées fiscales de ces acteurs, avant qu’ils ne partent pour des raisons fiscales. L’efficacité de l’imposition dans un contexte mondialisé est donc fortement réduite par cette mobilité.

De la même manière, des taux d’imposition plus bas constituent un facteur important pour attirer des entreprises étrangères et une main-d’œuvre hautement qualifiée. À l’inverse, les salariés situés au milieu de l’échelle des salaires s’avèrent nettement moins mobiles. Cette situation peut être imputable au fait que leurs qualifications sont difficilement transférables d’un pays à l’autre ou bien que ces personnes ne disposent pas des moyens requis permettant de déménager pour des raisons fiscales. Cette mobilité limitée pourrait être la raison pour laquelle les gouvernements ont commencé, à l’échelle mondiale, à miser davantage sur les salariés des classes moyennes pour stabiliser leur base fiscale.

La coordination fiscale, une solution possible

Peter Egger, Sergey Nigai et Nora Strecker estiment que, suite à une mondialisation croissante, les quelque 1% de bénéficiaires de revenus supérieurs ont enregistré une réduction de leur charge fiscale relative de 0,59 à 1,45 point de pourcentage, entre 1994 et 2007, dans les pays de l’Organisation pour la coopération et le développement économiques (OCDE). À l’inverse, la charge fiscale relative des classes moyennes s’est accrue de 0,03 à 0,05 point de pourcentage. Cela suggère que l’évolution induite par la mondialisation de la progressivité fiscale a renforcé et non diminué l’inégalité nette. Ce processus persistera vraisemblablement avec la mobilité croissante des grandes entreprises et de la main-d’œuvre hautement qualifiée.

Une enquête réalisée en 2014 par le Pew Research Center aboutit à la conclusion qu’environ 60% des personnes interrogées considéraient l’inégalité comme un grand défi et l’imposition progressive comme une possibilité de remédier à ce problème grandissant. Un relèvement unilatéral des taux marginaux d’imposition ne peut toutefois pas constituer la solution dans un contexte mondialisé. En effet, tant que la compétition fiscale persistera autour des entreprises et des salariés hautement productifs, il sera unilatéralement difficile de lutter contre l’inégalité à l’aide d’impôts progressifs. Une solution possible pourrait toutefois résider dans l’harmonisation et la coordination de l’imposition internationale des revenus. Bien que cela soit déjà une question soulevée en ce qui concerne l’impôt sur la fortune, il est peu question d’une coordination internationale des impôts sur le revenu. Il serait donc souhaitable d’étudier le coût et l’utilité d’une telle coordination.

Contact

Aucune information de base de données disponible