L’inflation, hors de contrôle?

- Conjoncture

- Politique monétaire

- Inflation

- KOF Bulletin

Les taux d’inflation ont nettement augmenté l’année dernière. Aux Etats-Unis en particulier, son évolution pose un problème toujours plus grand, forçant la Banque centrale américaine (Fed) à réagir. Dans la zone euro également, l’inflation a pris l’ascenseur. En Suisse, la situation reste un peu moins tendue.

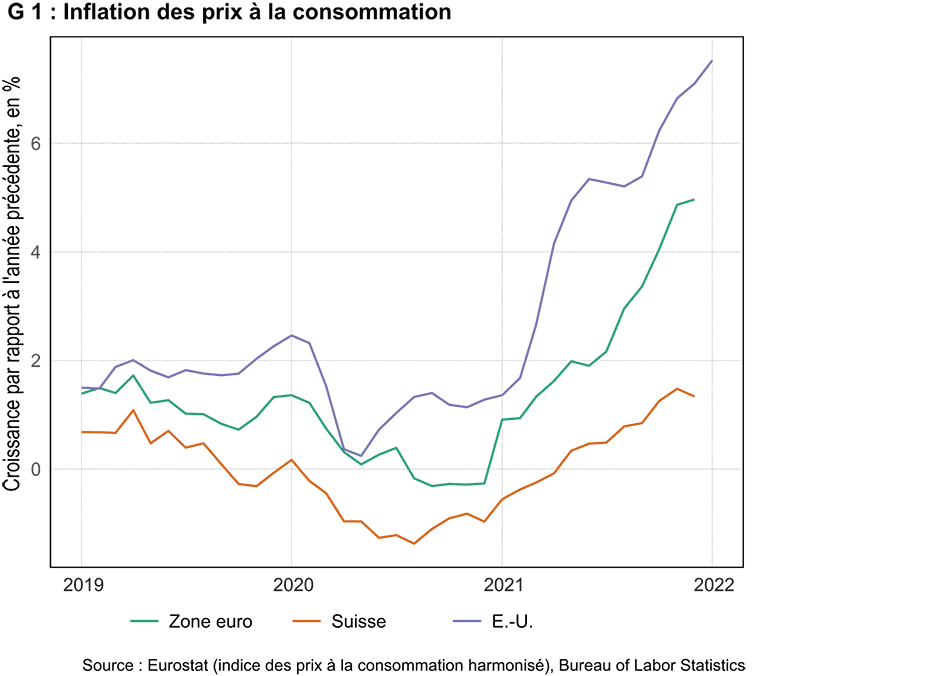

L’inflation, mesurée par le taux de croissance des prix à la consommation, a nettement augmenté dans de nombreux pays après la levée de diverses restrictions adoptées lors de la crise du COVID-19 (voir graphique G 1). Aux Etats-Unis, elle dépasse désormais nettement l’objectif d’inflation de la Fed, qui se situe légèrement au-dessus des 2 %.1 Dans la zone euro également, nous observons un taux d’inflation avoisinant les 5 %, lequel excède l’objectif de 2 % de la Banque centrale européenne (BCE). Il n’y a qu’en Suisse que l’inflation se maintient encore largement dans la fourchette cible de la Banque nationale suisse (BNS) (0-2 %).

Cet article explore ces différences à l’aide de ce que l’on appelle la courbe de Phillips. Dans sa version moderne, celle-ci stipule que les fluctuations de l’inflation se rapportent à trois facteurs : les perturbations ou améliorations dans le processus de production de biens et de services, les fluctuations économiques et les changements dans les attentes inflationnistes. Ces trois facteurs ne se limitent pas à avoir des effets divers sur l’inflation. La politique monétaire doit aspirer à réagir de manière spécifique selon la cause de la variation de l’inflation.2 Cet article examine, à l’aide de ce modèle théorique, les différentes évolutions de l’inflation et explore les implications pour la politique monétaire.

Perturbations dans le processus de production de biens durables

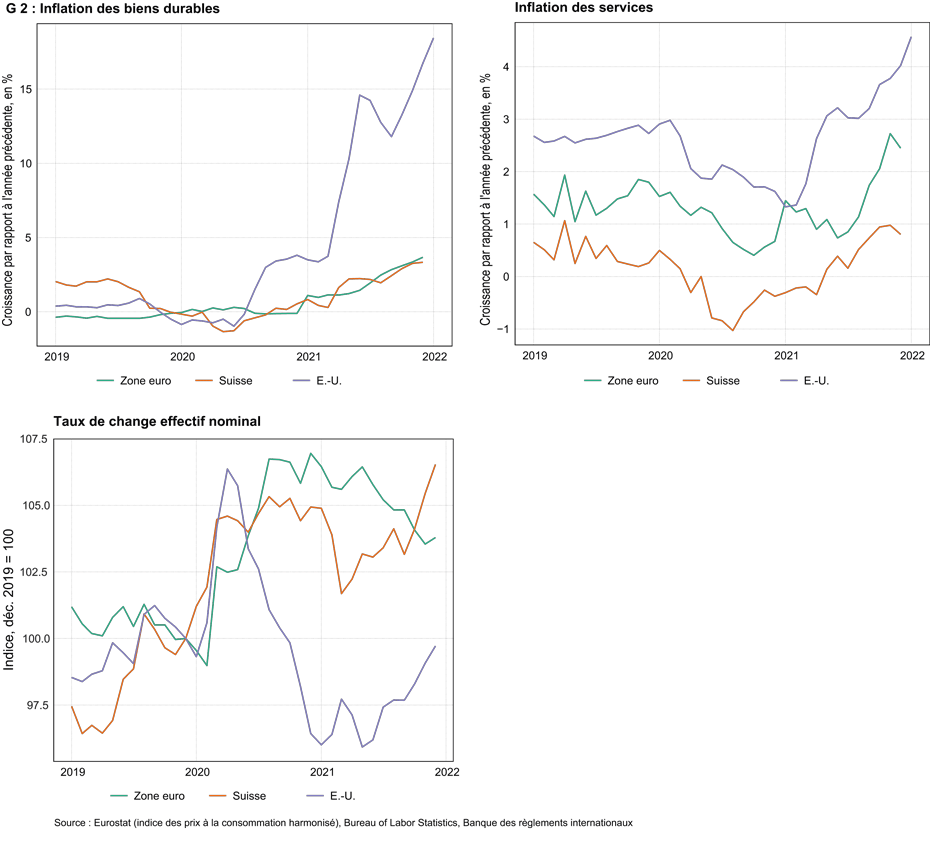

Il est notoire que les perturbations des chaînes de valeur et d’approvisionnement durant la crise du COVID-19 ont entraîné une pénurie de biens de consommation durables importés, provoquant à son tour tant des difficultés d’approvisionnement que des hausses de prix. En réalité, l’inflation des biens durables est nettement plus élevée que celle des services pour les trois zones monétaires (voir graphique G 2). Toutefois, c’est aux Etats-Unis que l’inflation des biens durables a le plus grimpé. Cela pourrait s’expliquer par une plus forte dépendance des Etats-Unis envers la Chine en termes d’importations de bien par rapport à la Suisse.

Cependant l’évolution des taux de change joue aussi probablement un rôle. La plupart des biens de consommation durables sont importés : leur prix dépend donc de l’évolution du taux de change. De fait, le franc suisse s’est apprécié d’un peu plus de 6 % depuis le début de la crise (voir graphique G 2 ; une hausse de l’indice signifie une appréciation). La hausse de l’euro a été un peu moins forte. Le dollar américain se situe à peu près au même niveau qu’avant la crise. Le taux de change n’explique toutefois pas toute la différence entre les taux d’inflation. Selon Stulz (2007), un renchérissement soudain de 1 % entraîne une réduction d’environ 0,2 % des prix à la consommation en Suisse après 12 mois. Selon ce principe de base, l’inflation en Suisse serait supérieure d’environ 1 point de pourcentage sans réévaluation.3 C’est nettement plus élevé, mais toujours pas au même niveau qu’aux Etats-Unis.4

L’évolution de la conjoncture

L’amélioration de la conjoncture explique également l’inflation. Si l’économie se porte bien, c’est-à-dire si la demande dépasse l’offre de biens et de services, les entreprises exigent des prix plus élevés. De plus, les collaborateurs demandent des salaires supérieurs, car les entreprises cherchent à recruter du personnel qualifié sur un marché du travail tendu. Des salaires plus élevés augmentent les coûts pour les entreprises, lesquelles les répercutent à leur tour sur les prix afin de conserver leurs marges (voir, par exemple, Renkin et al., 2020). Cela se traduit notamment par des prix plus élevés pour les services requérant beaucoup de main-d’œuvre.

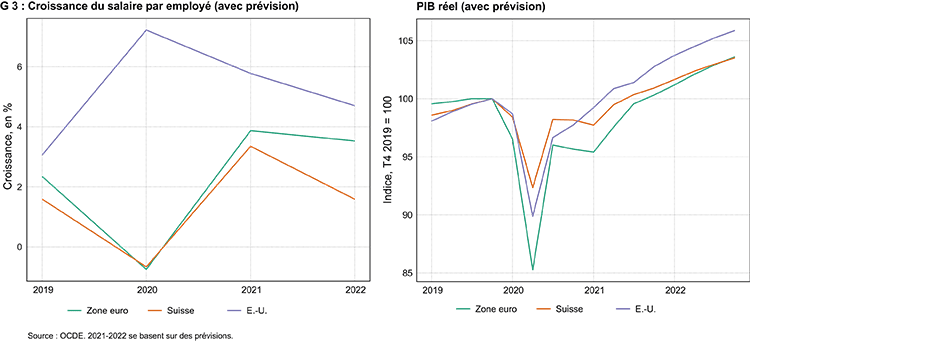

Concrètement, le graphique G 2 montre que l’inflation des services a augmenté dans les trois zones monétaires. En Suisse et dans la zone euro, elle reste toutefois nettement inférieure à celle des Etats-Unis. En outre, le graphique G 3 montre que la croissance des salaires est, en moyenne, plus faible en Suisse qu’à l’étranger.5 Ces différences dérivent-elles de situations conjoncturelles distinctes ? Le graphique G 3 montre qu’aux Etats-Unis, le PIB réel atteint effectivement plus tôt le niveau d’avant la crise qu’en Suisse et dans la zone euro. L’évolution conjoncturelle plus favorable explique ainsi probablement l’inflation plus élevée aux Etats-Unis. Selon ce critère, la conjoncture est toutefois meilleure en Suisse par rapport la zone euro, elle ne peut donc pas expliquer la différence d’inflation entre ces deux zones. En effet, la croissance des salaires nominaux de la zone euro dépasse celle en Suisse, malgré une évolution conjoncturelle moins favorable.

Objectifs d’inflation, perspectives d’inflation et spirales prix-salaires

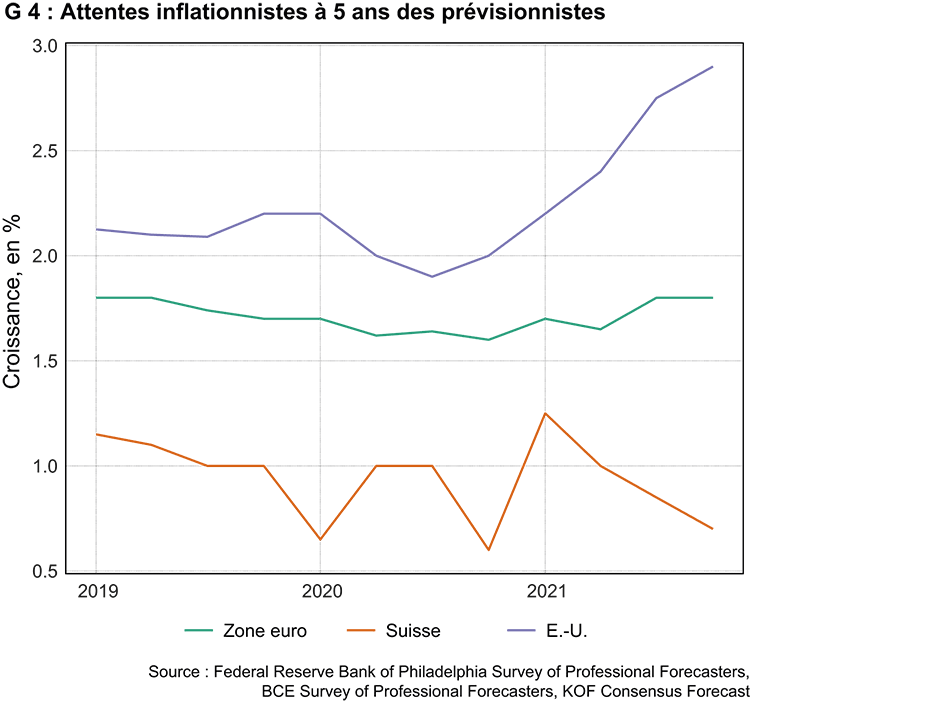

La dernière raison pour laquelle l’inflation évolue distinctement dans les trois zones monétaires réside dans la différence entre les objectifs d’inflation des banques centrales et les attentes des acteurs économiques en matière d’inflation. Ces deux paramètres sont interdépendants, car si la banque centrale fait du bon travail, l’inflation attendue à long terme ne devrait pas trop s’écarter de l’objectif d’inflation. De plus, dans le modèle théorique, l’inflation actuelle dépend de l’inflation future prévue, car les salaires sont rarement adaptés. Si les collaborateurs et les syndicats s’attendent à ce que les prix augmentent fortement l’année suivante, ils exigeront dès à présent des salaires plus élevés afin de maintenir le pouvoir d’achat sur l’année. Les entreprises répercutent cette hausse des salaires sur les consommateurs en augmentant le prix de leurs produits, ce qui entraîne une inflation. Dans les cas extrêmes, cela peut conduire à une spirale prix-salaires qui provoque une hausse de l’inflation, indépendamment de la conjoncture.

Voilà pour la théorie. La réalité montre-t-elle des signes de cette spirale ? Selon le graphique G 3, les salaires augmentent très fortement aux Etats-Unis. Le graphique G 4 montre en outre que les prévisions d’inflation à long terme y ont également augmenté. Elles dépassent en outre légèrement l’objectif d’inflation de la Fed. Dans la zone euro, les attentes d’inflation sont aussi en hausse, mais restent toujours inférieures à l’objectif d’inflation de la BCE. En Suisse, aucune hausse n’a été observée. De plus, les attentes se situent largement dans la marge de fluctuation de la BNS. On peut donc logiquement penser que les différences en matière de croissance des salaires dans les trois zones monétaires, ainsi que les différences d’inflation pour les services, s’expliquent aussi par des divergences en termes de prévision d’inflation.

Implications pour la politique monétaire

La hausse de l’inflation dans les trois zones monétaires s’explique en partie par des perturbations dans les chaînes de valeur et d’approvisionnement. Le renchérissement des biens importés qui s’en est suivi a été quelque peu compensé par une appréciation dans la zone euro et en Suisse. Les différences sont également à mettre sur le compte d’une meilleure évolution conjoncturelle et une hausse des attentes inflationnistes aux Etats-Unis. Quelles sont alors les implications pour la politique monétaire ?

Dans la mesure où la hausse de l’inflation est due à des perturbations dans les chaînes de valeur et d’approvisionnement, il conviendrait de ne pas durcir la politique monétaire. La raison est simple. Ces hausses de prix fournissent des signaux relatifs importants aux acteurs économiques : ils indiquent une perturbation du processus économique, qui appelle une solution du marché. Voici un exemple pour l’illustrer : si l’Etat introduit une taxe sur le CO2, la banque centrale ne devrait pas durcir sa politique monétaire pour stabiliser les prix des sources d’énergie, même si l’inflation s’écarte de l’objectif. La taxe vise à freiner le changement climatique. La hausse des prix envoie un signal important aux acteurs du marché, les poussant à adapter leur production en conséquence.

Comment la politique monétaire doit-elle réagir à une hausse de l’inflation ayant pour source la conjoncture ? Normalement, dans une telle situation, la banque centrale élève ses taux d’intérêt.6 Un tel durcissement de la politique monétaire ne provoque pas de grands bouleversements, étant donné la période d’essor conjoncturel. De plus, la banque centrale ne fait que freiner le développement économique. En effet, la Fed a récemment annoncé qu’elle passerait à une phase de durcissement plus tôt que prévu. En raison de l’évolution plus faible de l’inflation et de la conjoncture en Suisse et dans la zone euro, la BCE et la BNS devraient encore temporiser ces décisions.

Enfin, la banque centrale doit tenter de briser une spirale prix-salaires afin de remplir sa mission légale. Par le passé, de nombreuses banques centrales ont réagi par une hausse des taux d’intérêt. Bien que cet instrument fonctionne, il existe un risque important de chute douloureuse de la conjoncture. En effet, si la banque centrale étouffe rapidement l’inflation, mais que les travailleurs continuent d’exiger des augmentations de salaire en raison de leurs fortes attentes inflationnistes, il est probable que les entreprises licencient une partie de leur personnel en raison des coûts élevés. Les banques centrales devraient donc éviter que de telles spirales ne se forment. C’est sans doute l’une des principales raisons pour lesquelles la Fed a maintenant entamé son durcissement. L’évolution de l’inflation et de la conjoncture au cours des prochains trimestres montrera si cette mesure arrive déjà trop tard. Pour la BCE et la BNS, il n’y a cependant encore guère de signaux d’une modification des attentes inflationnistes à long terme. Il reste donc encore un peu de temps aux deux banques centrales avant de devoir passer à une phase de durcissement.

______________________________________________

1 La Fed définit son objectif d’inflation de 2 % au moyen du déflateur de la consommation. Mesuré grâce à l’indice des prix à la consommation, cela donne un objectif d’inflation légèrement supérieur à 2 %, étant donné que l’inflation des prix à la consommation s’inscrit généralement légèrement au-dessus de l’inflation du déflateur de la consommation.

2 Le caractère temporaire ou permanent de la récente hausse de l’inflation pose question. Sa cause joue toutefois un rôle plus important pour une bonne politique monétaire. On pense souvent que les perturbations dans le processus de production sont éphémères, que l’évolution de la conjoncture influence l’inflation à moyen terme et que les attentes déterminent la tendance de l’inflation à long terme. Toutefois, cela n’est pas nécessairement vrai.

3 Cette étude ne tient toutefois pas compte de données plus récentes, notamment depuis la crise financière. Les études récentes indiquent une corrélation un peu plus faible (voir par exemple Auer, Burstein et Lein, 2021). Il est donc probable que ce principe de base surestime quelque peu l’effet du taux de change.

4 L’influence des biens durables sur l’inflation globale est relativement faible. En Suisse, leur poids dans l’indice national des prix à la consommation est d’environ 8 %. Les services, quant à eux, représentent près de 60 %.

5 La comparaison pendant la crise du COVID-19 doit toutefois être considérée avec prudence. La rémunération par collaborateur dépend par définition du nombre d’employés. Ce chiffre a fortement fluctué pendant la crise et dépendait également de différentes mesures d’aide, comme la réduction de l’horaire de travail. Les prévisions à partir de 2021 indiquent toutefois aussi que la croissance des salaires est la plus élevée aux Etats-Unis et la plus faible en Suisse.

6 Aujourd’hui, les banques centrales doivent en outre décider de la manière dont elles vont annuler les programmes d’achat d’obligations.

Références bibliographiques

Raphael Auer, Ariel Burstein et Sarah Lein, 2021, « Exchange Rates and Prices : Evidence from the 2015 Swiss Franc Appreciation », American Economic Review, 111(2), pp. 652-86, external page https://doi.org/10.1257/aer.20181415

Tobias Renkin, Claire Montialoux, Michael Siegenthaler, 2020, « The Pass-Through of Minimum Wages into US Retail Prices : Evidence from Supermarket Scanner Data », The Review of Economics and Statistics, external page https://doi.org/10.1162/rest_a_00981

Stulz Jonas (2007): Exchange rate pass-through in Switzerland: Evidence from vector autoregressions. Economic Studies 2007-04, Swiss National Bank, external page https://www.snb.ch/n/mmr/reference/economic_studies_2007_04/source/economic_studies_2007_04.n.pdf

Personne de contact

Schweiz