« L'inflation en Suisse restera élevée en 2023 »

Le KOF s'attend à ce que les taux d'intérêt continuent à augmenter cette année dans la zone euro, aux États-Unis et en Suisse. Selon ses estimations, l'inflation va certes baisser, mais elle restera élevée. Les économistes du KOF, Alexander Rathke et Pascal Seiler expliquent pourquoi dans cette interview.

La banque centrale américaine (Fed), la Banque centrale européenne (BCE) et la Banque nationale suisse (BNS) ont augmenté leurs taux directeurs de 0,5 point de pourcentage en fin d'année. La Banque d'Angleterre et la Banque du Japon ont également durci leur politique de taux d'intérêt récemment. Ces hausses de taux d'intérêt constituent-elles un comportement coordonné ? Les autres banques centrales suivent-elles la Fed ou cela résulte-t-il de leurs nécessités respectives ?

Seiler : Les hausses homogènes des différentes zones monétaires ne doivent pas masquer les différentes situations macroéconomiques et les cycles de taux d'intérêt dans lesquels se trouvent ces économies. Aux États-Unis, la Fed a commencé à relever ses taux relativement tôt. En Europe, la BCE a relevé ses taux directeurs bien plus tard que son homologue américaine. En Suisse, l'inflation n'a jamais atteint le niveau des États-Unis et dans la zone euro. La BNS se trouve donc dans une situation différente de celle de la Fed et de la BCE.

Rathke : Le problème fondamental est le même dans les trois zones monétaires : les banques centrales doivent augmenter les taux d'intérêt parce que l'inflation est trop élevée. Les raisons de cette inflation élevée ne sont toutefois pas les mêmes partout. Aux États-Unis, par exemple, la composante énergétique joue un rôle moins central qu'en Europe. En revanche, le marché du travail américain connaît une pénurie extrême de main-d'œuvre. Le nombre de postes vacants est supérieur de trois millions à ce qu'il était avant le début de la pandémie de COVID-19. Cela se traduit par une forte croissance des salaires et une forte hausse des prix des services. En Europe, en revanche, ce sont surtout les prix des biens qui augmentent actuellement.

«Le problème fondamental est le même dans les trois zones monétaires : les banques centrales doivent augmenter les taux d'intérêt parce que l'inflation est trop élevée.»Alexander Rathke, Économiste

Les taux directeurs se situent désormais à 1% en Suisse, 2,5% dans la zone euro et dans une fourchette de 4,25 à 4,5% aux États-Unis. Avons-nous ainsi déjà atteint un taux d'intérêt neutre, c'est-à-dire une politique monétaire qui n'est ni restrictive ni expansive ?

Rathke : Le concept de taux d'intérêt neutre est complexe et controversé. En principe, on peut dire que la politique monétaire est moins expansive qu'avant. Mais il est difficile de dire si nous sommes déjà dans une zone neutre.

Seiler : Dès lors que les banques centrales ont commencé à augmenter leurs taux directeurs, le rythme auquel ceux-ci ont été relevés a été décisif. Ces derniers temps, les augmentations ont été moindres et dans un avenir proche, nous ne verrons probablement plus d’augmentation importante comme l’a été le 0,75 point de pourcentage. La banque centrale américaine devrait être la première à entrer dans la prochaine phase de sa politique des taux. La question de savoir jusqu'à quel niveau les taux d'intérêt devront monter et combien de temps ils devront rester à ce niveau deviendra alors plus importante que le rythme de ces augmentations. Les banques centrales tenteront sans doute de se rapprocher lentement et progressivement de ce niveau, en examinant attentivement les effets cumulatifs de leurs précédents resserrements monétaires et leur décalage dans le temps.

Combien de temps les taux d'intérêt vont-ils encore augmenter ?

Seiler : Au KOF, nous partons du principe que les taux d'intérêt vont encore augmenter jusqu'à la mi-2023. Le Federal Funds Rate atteindra alors son niveau le plus élevé. La BCE augmentera les taux d'intérêt encore plus que ce que les marchés financiers avaient prévu jusqu'à présent. La BNS continuera elle aussi à relever les taux, mais elle rétablira une partie du traditionnel différentiel de taux. Nous ne prévoyons toutefois pas de baisses des taux d'intérêt, sur lesquelles les marchés financiers avaient déjà spéculé, d'ici l'horizon de prévision de fin 2024.

Pendant la crise financière et la crise du COVID-19, les bilans des banques centrales se sont extrêmement étendus. Comment les banques centrales progressent-elles avec la réduction de leur bilan ?

Rathke : Aux États-Unis, la réduction du bilan est en cours depuis un certain temps déjà. La BCE veut réduire progressivement son portefeuille d'obligations à partir de mars. La BNS n'a actuellement pas d'objectifs définis de réduction de son bilan. Le total élevé du bilan de la BNS est un sous-produit de sa politique de change passée, lorsqu'elle a acheté des devises étrangères pour affaiblir le franc. La BNS a maintenant vendu des devises au cours des derniers mois. Il en résulte une réduction de son bilan

«Nous partons du principe que le franc continuera à s'apprécier en termes nominaux cette année.»Pascal Seiler, Économiste

Quelle évolution le KOF prévoit-il pour le cours du franc ?

Seiler : Nous partons du principe que le franc continuera à s'apprécier en termes nominaux cette année. Le différentiel d'inflation avec les autres zones monétaires et l'intérêt de la BNS à maintenir un franc fort pour contenir l'inflation importée plaident en ce sens.

Comment l'inflation va-t-elle évoluer en Suisse cette année et l'année prochaine ?

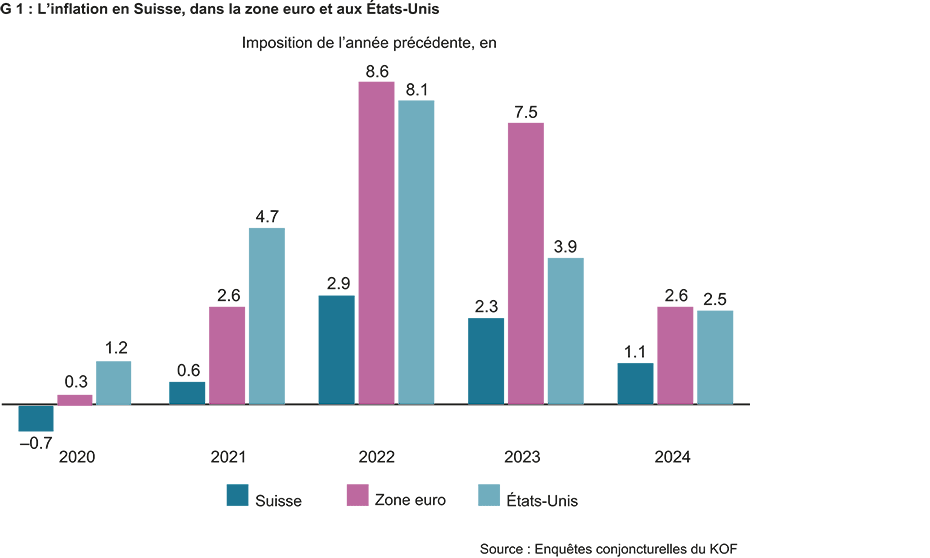

Seiler : L'inflation devrait être marquée cette année par plusieurs effets qui s’opposent. D'une part, d'éventuels effets seconds et l'augmentation des prix administrés (par exemple l'électricité) en début d'année pourraient continuer à alimenter l'inflation. Il existe également un risque qu'une politique monétaire plus restrictive entraîne une hausse des loyers à moyen terme. D'autre part, la fin des effets de base sur les prix de l'énergie, l'atténuation des perturbations dans les chaînes d'approvisionnement internationales et une nouvelle appréciation du franc suisse devraient réduire les pressions inflationnistes. Au total, nous prévoyons pour la Suisse une inflation de 2,3% cette année et de 1,1% l'année prochaine. Nous prévoyons également des taux d'inflation plus faibles dans la zone euro et aux États-Unis (cf. graphique G1). Ceux-ci devraient toutefois rester supérieurs aux objectifs d'inflation respectifs, même jusqu'à la fin de l'horizon de prévision en 2024.

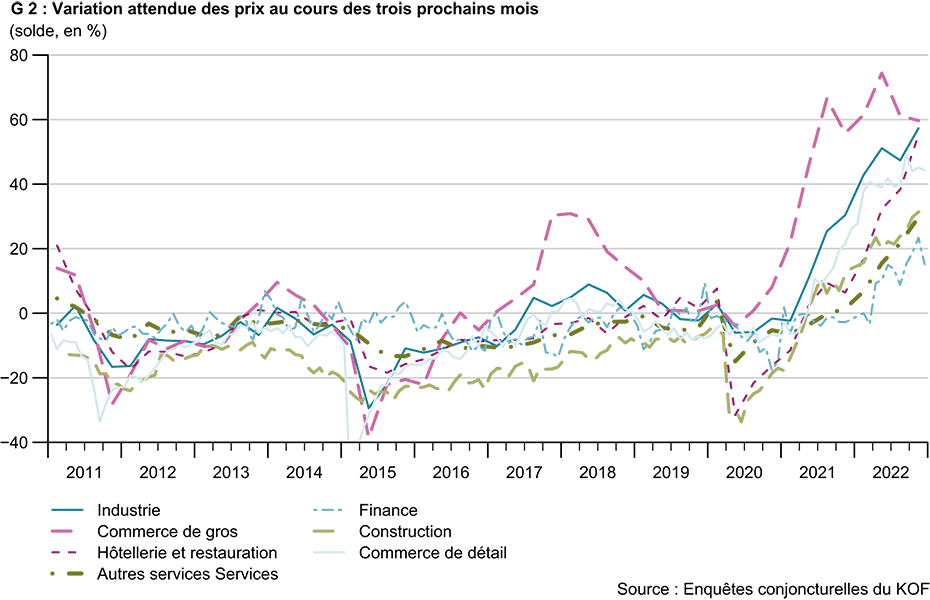

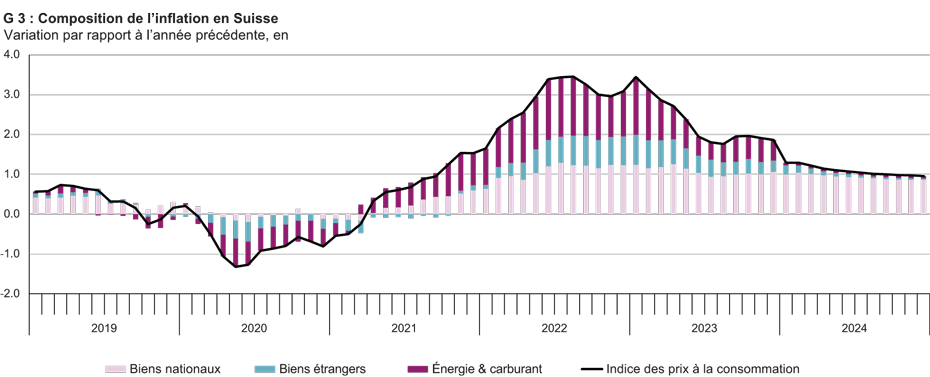

Rathke : Selon les enquêtes conjoncturelles du KOF, de nombreuses entreprises ont l'intention d'augmenter leurs prix cette année afin de répercuter la hausse de leurs coûts de production sur les consommateurs et consommatrices (cf. graphique G2). L'inflation va ainsi s’étendre (cf. graphique G3). Elle ne se compose pas uniquement de la hausse des prix de l'énergie et de certains biens qui ont été particulièrement touchés par la pandémie. C'est pourquoi l'inflation restera relativement élevée cette année - par rapport aux normes suisses.

Existe-t-il un risque de spirale prix-salaires en Suisse ?

Rathke : Pas actuellement. Si les salaires compensent une perte de pouvoir d'achat dans le passé, il ne s'agit pas encore d'une spirale prix-salaires. Cela ne devient une spirale qu’à partir du moment où les salaires et les prix se renforcent mutuellement, parce que l'inflation attendue est anticipée à l'avance par des revendications salariales excessives. Ce n'est pas ce que l'on observe actuellement en Suisse.

Il existe de nombreuses mégatendances, comme l'évolution démographique, la lutte contre le changement climatique et la démondialisation, qui ont tendance à favoriser l'inflation. Ne serait-il alors pas judicieux de relever l'objectif d'inflation des banques centrales de 2% actuellement à 3%?

Rathke : Dans le fond, de telles réflexions ont eu lieu après la crise financière. L'idée était que cela réduirait la probabilité que les taux d'intérêt atteignent leur limite inférieure effective. Mais ce n'est pas du tout le moment de lancer un tel débat car les banques centrales se décrédibiliseraient alors dans leur lutte contre l'inflation.

Vous trouverez les dernières prévisions conjoncturelles du KOF external page ici.

Contacts

KOF Konjunkturforschungsstelle

Leonhardstrasse 21

8092

Zürich

Switzerland

KOF FB Konjunkturumfragen

Leonhardstrasse 21

8092

Zürich

Switzerland

KOF Bereich Zentrale Dienste

Leonhardstrasse 21

8092

Zürich

Switzerland