Les perspectives économiques mondiales restent moroses

La crise énergétique tant redoutée n'a certes pas eu lieu, mais la persistance de taux d'inflation élevés, la hausse des taux d'intérêt et les conflits géopolitiques pèsent sur l'économie mondiale.

Comme prévu, la production mondiale a repris un peu de vitesse en début d'année par rapport au dernier trimestre 2022. L'abandon par le gouvernement chinois de la politique du « zéro covid » a largement contribué à cette reprise. Tant l'industrie que le secteur des services ont connu une embellie sensible, soutenue par un regain de la consommation privée.

L'augmentation des exportations dans plusieurs pays européens et aux États-Unis ainsi qu'une hausse plus importante que prévu de la consommation privée, soutenue par une baisse des prix de l'énergie, ont également contribué à une évolution conjoncturelle positive. Dans l'ensemble, la croissance économique en Europe a toutefois été plutôt faible. En particulier en Allemagne, où l'économie est entrée en récession technique au premier trimestre 2023 en raison d'une forte baisse de la consommation publique et d'une faible consommation privée après un deuxième trimestre négatif consécutif. Cela s'explique notamment par la disparition des mesures financées par l'État dans le cadre de la lutte contre la pandémie de coronavirus, telles que les vaccinations et les tests, ainsi que par les prix élevés des denrées alimentaires, des services et de l'énergie.

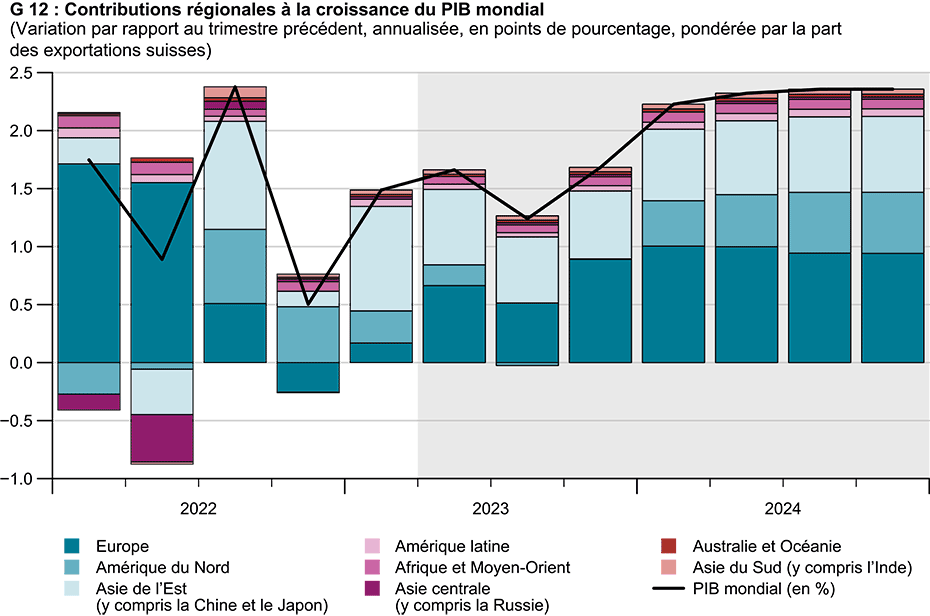

La dynamique conjoncturelle mondiale devrait être faible au second semestre (voir graphique G 12). Les taux d'inflation, certes en baisse, mais toujours élevés, et les conditions financières plus difficiles devraient ralentir la consommation privée, le commerce international et l'investissement.

La détente des prix de l'énergie provoque une nouvelle baisse de l'inflation

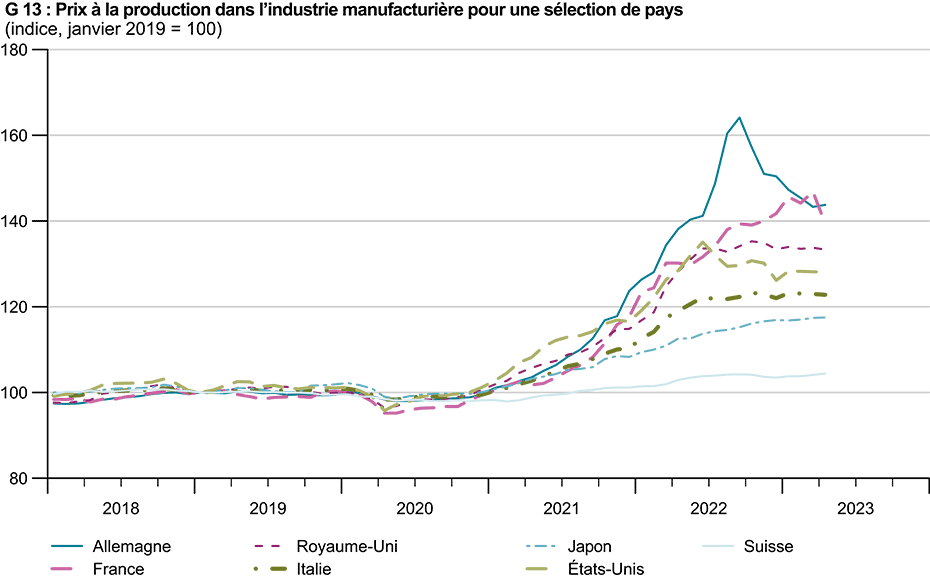

Les prix à la production pour différents pays ont continué à baisser ou ont stagné au cours des derniers mois (voir graphique G 13). Cette évolution profite largement de la baisse des prix de l'énergie depuis le début de l'année en raison des températures douces de l'hiver dernier et des mesures d'économie d'énergie prises par les ménages et les entreprises. En outre, la levée des restrictions liées au coronavirus en Chine a eu un effet positif sur les goulets d'étranglement au niveau des livraisons et a entraîné une détente des prix des matières premières et des produits intermédiaires.

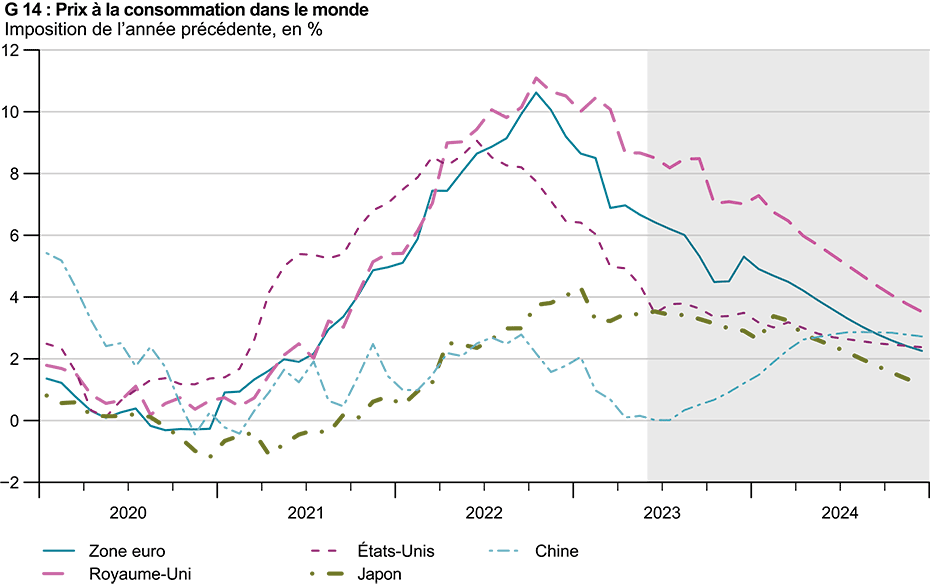

En conséquence, l'inflation des prix à la consommation dans la zone euro a également diminué de manière significative, passant de 7 % en avril à 6,1 % en mai, le taux le plus bas depuis le début de la guerre en Ukraine. L'inflation sous-jacente a également connu un léger recul au cours du trimestre actuel, passant de 5,7 % en mars à 5,3 % en mai, mais reste nettement supérieure à l'objectif de stabilité des prix de la Banque centrale. Cette tendance à la baisse ne se limite pas à la zone euro, mais concerne également les États-Unis et le Royaume-Uni, où l'inflation des prix à la consommation a atteint respectivement 5 % et 8,7 % en avril.

Le resserrement de la politique monétaire devrait encore ralentir

Compte tenu de la lente baisse des taux d'inflation toujours élevés, la Réserve fédérale américaine (Fed), la Banque centrale européenne (BCE) et la Banque d'Angleterre ont poursuivi le resserrement de leur politique monétaire au cours des derniers mois. Depuis mars, la Fed a relevé la marge de fluctuation du Federal Funds Rate en deux étapes de 25 points de base chacune, pour atteindre actuellement 5-5,25%. Un ralentissement de nouvelles mesures de politique monétaire restrictive se dessine toutefois. Pour la première fois après une série de dix hausses de taux consécutives, le Federal Open Market Committee (FOMC) a décidé, lors de sa réunion du 14 juin, de ne pas augmenter davantage le niveau des taux directeurs pour permettre aux membres du FOMC d'évaluer plus précisément les effets du resserrement effectué jusqu'à présent. Le point culminant des taux directeurs pourrait ainsi avoir été atteint, bien que d'autres hausses au second semestre 2023 ne soient pas totalement exclues par le communiqué de la dernière décision en matière de taux, en fonction de l'évolution macroéconomique.

En raison des incertitudes accrues sur les marchés financiers et du recul des prix à la consommation dans le domaine des services, à l'exception des loyers, de l'alimentation et de l'énergie, que la Fed a récemment privilégié pour mesurer l'inflation, le KOF ne s'attend pas à de nouvelles hausses des taux directeurs aux États-Unis dans les mois à venir. En raison du taux d'inflation encore largement supérieur aux objectifs de la BCE, le KOF ne s'attend pas à une baisse du taux directeur dans le courant de l'année.

La BCE a également continué à augmenter ses taux directeurs depuis mars, en trois étapes de 25 points de base chacune. Le taux principal de refinancement se situe ainsi actuellement à 4 % et a atteint un niveau comparable à celui d'avant le début de la crise financière en 2007. La Banque d'Angleterre a également relevé son taux directeur en plusieurs étapes pour le porter à 5 %. Malgré les récents bouleversements sur les marchés financiers, le KOF s'attend à de nouvelles hausses du taux directeur de la BCE et de la Banque d'Angleterre dans les mois à venir. Elles seraient justifiées par une levée récente des incertitudes dans le secteur bancaire et par la crainte des banques centrales d’un enracinement des attentes inflationnistes élevées.

L'inflation devrait persister

Compte tenu de la baisse des coûts de l'énergie et de la disparition des effets de base des hausses de prix passées, l'inflation devrait continuer à perdre de sa vigueur dans de nombreux pays au cours des prochains mois (voir graphique G 14). Toutefois, l'ampleur du recul inflationniste pourrait être plus faible que ne l'espèrent les banques centrales, car le marché du travail reste tendu en raison de la pénurie de main-d'œuvre qualifiée et des fortes hausses de salaire dans certains pays, lesquelles maintiennent une pression élevée sur l'inflation sous-jacente.

En outre, la dynamique des prix dans le secteur des services reste élevée à cause de la forte demande liée à la reprise post-pandémique. En conséquence, l'inflation ne devrait diminuer que lentement dans de nombreux pays et se situer encore au-dessus des valeurs cibles des banques centrales au cours de la période de prévision. Le KOF prévoit une inflation annuelle de 6,3 % pour 2023 et de 3,5 % pour 2024 dans la zone euro, et de 4,3 %, respectivement 2,7 %, aux États-Unis.

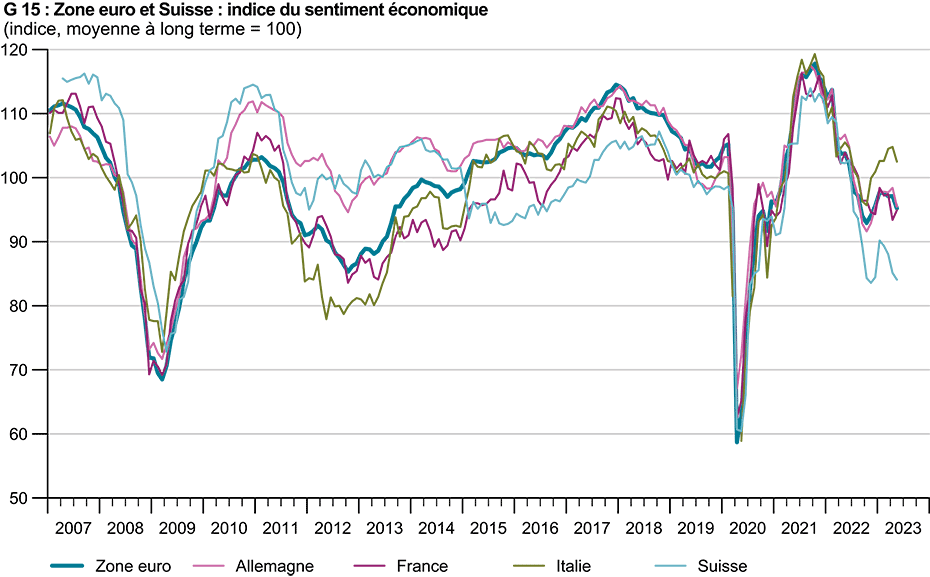

L'évolution positive de la production économique globale en début d'année devrait se poursuivre au cours du trimestre actuel, avant de connaître un net ralentissement au second semestre. La forte hausse de la consommation aux États-Unis au premier trimestre ne devrait être que temporaire et s'essouffler en cours d'année, car elle s’appuie principalement sur des effets ponctuels tels que des allégements fiscaux et une augmentation des prestations sociales en début d'année. En outre, les principaux indicateurs avancés de tous les pays se sont récemment dégradés de manière significative (voir graphique G 15).

Outre les secteurs de l'industrie et de la construction, qui ont déjà enregistré une faible dynamique d'investissement au cours des derniers trimestres ou mois en raison de conditions de financement plus difficiles, le climat s'est également dégradé dans le commerce de détail et les services. Dans le secteur des services en particulier, la forte demande ne peut pas être entièrement satisfaite en raison de la pénurie de main-d'œuvre qui persiste, ce qui devrait entraîner des revendications salariales plus élevées et une hausse des prix.

La persistance de taux d'inflation élevés pour les produits alimentaires et les services limite le pouvoir d'achat des consommateurs, devrait entraîner une augmentation de l'épargne et donc freiner la consommation. En outre, le resserrement de la politique monétaire devrait continuer à peser sur les conditions de crédit des ménages et des entreprises et provoquer une réduction de l'investissement.

En revanche, l’effet de rattrapage après l'abandon par le gouvernement chinois de la politique du « zéro covid » pourrait avoir une influence positive l'activité économique en Chine en 2023. En raison des incertitudes sur l'évolution de l'économie et de la crise persistante dans le secteur immobilier, qui devrait peser sur la consommation, cet effet de rattrapage sera probablement moindre en Chine que dans d'autres pays. Pour le PIB mondial pondéré par les exportations suisses, le KOF prévoit un taux de croissance de 1,4 % cette année et de 2,0 % en 2024.

Les risques restent multiples

Les prévisions du KOF sont soumises à l'hypothèse d'une légère augmentation du prix du pétrole et des autres sources d'énergie sur la période de prévision (1,5 % par an). Les risques à la hausse et à la baisse de la prévision restent multiples en raison des incertitudes liées à l'évolution des prix de l'énergie et de la guerre en Ukraine. L’effet secondaire des revendications salariales plus élevées que prévu qui ferait persister le taux d'inflation par rapport aux attentes représente un risque à la baisse. Les banques centrales seraient alors contraintes de resserrer leur politique monétaire, ce qui augmenterait considérablement le risque de ralentissement économique.

En outre, un effet négatif plus important que prévu du resserrement de la politique monétaire pourrait peser davantage sur les conditions de financement des consommateurs et des entreprises et entraîner de nouvelles perturbations dans le secteur des marchés financiers. Il existe par ailleurs la possibilité d'une nouvelle escalade des tensions géopolitiques dans le cadre de la guerre en Ukraine. De plus, la reprise de la conjoncture en Chine pourrait faire monter en flèche la demande mondiale de gaz naturel, présentant le risque de prix élevés en Europe l'hiver prochain, ce qui pèserait sur la conjoncture.

Enfin, on ne sait pas non plus dans quelle mesure l'épargne cumulée va se réduire, en particulier aux États-Unis. La répartition très inégale de l'épargne au sein de la population peut altérer les prévisions du KOF sur la durée d’épargne disponible des classes de revenus les plus faibles. Par conséquent, une récession plus précoce et plus forte aux États-Unis pourrait également avoir un impact plus important sur l'économie européenne.

Les risques à la hausse résultent d’une évolution supérieure à la prévision de la consommation en raison d'une réduction plus importante de l'épargne, ce qui stimule la conjoncture à court terme. Il est en outre possible que les taux d'inflation reviennent plus tôt dans la zone des objectifs des banques centrales. La politique monétaire pourrait ainsi reprendre plus tôt une tendance moins restrictive et freiner moins fortement l'investissement. En outre, il est possible que, contre toute attente, les conflits géopolitiques existants s'apaisent nettement, ce qui améliorerait le moral des consommateurs et des entreprises.

Vous trouverez l'ensemble des prévisions conjoncturelles du KOF ici (en allemand): Download https://ethz.ch/content/dam/ethz/special-interest/dual/kof-dam/documents/Medienmitteilungen/Prognosen/2023/2023_2_Sommer_gesamtbericht_KA.pdf (PDF, 800 KB)

Contacts

KOF FB Konjunktur

Leonhardstrasse 21

8092

Zürich

Switzerland

KOF FB Konjunktur

Leonhardstrasse 21

8092

Zürich

Switzerland

KOF Konjunkturforschungsstelle

Leonhardstrasse 21

8092

Zürich

Switzerland