La faiblesse de la conjoncture mondiale se poursuit

Une politique monétaire restrictive, une inflation certes en baisse mais toujours élevée et de multiples incertitudes continueront de freiner l'économie mondiale cette année. Selon les prévisions conjoncturelles du KOF, la conjoncture mondiale ne retrouvera un peu de dynamisme qu’en 2025.

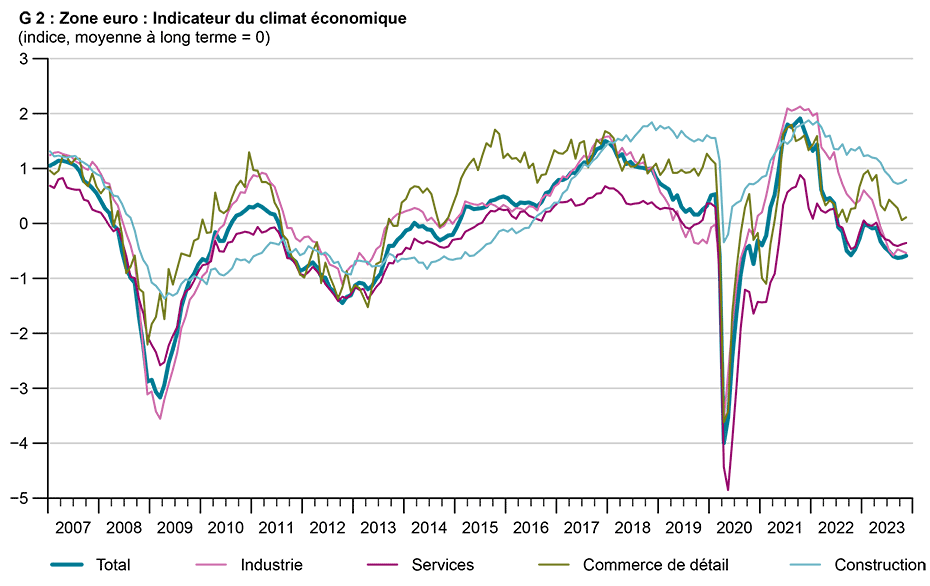

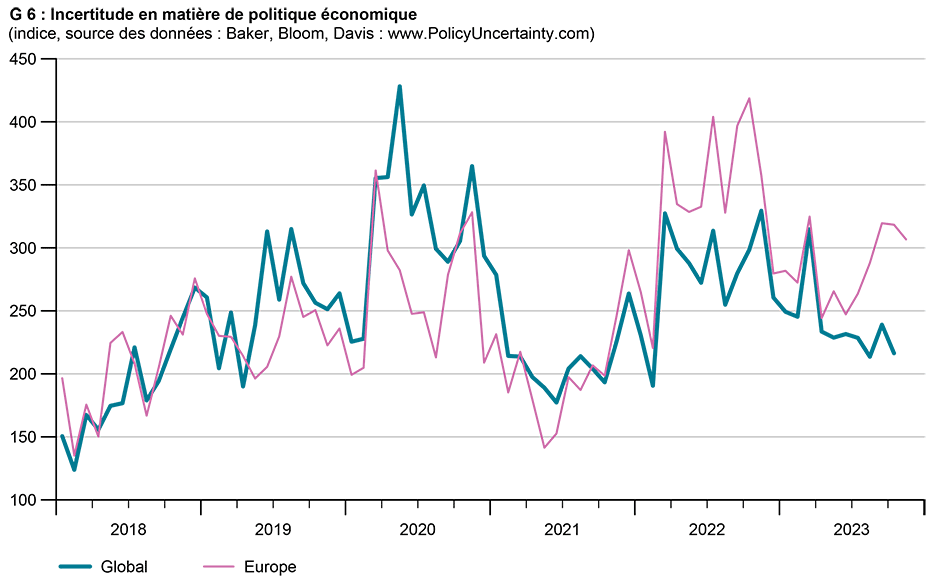

La dynamique conjoncturelle mondiale est atténuée depuis 2022 et, comme prévu, la croissance de la production mondiale est restée inférieure à la moyenne au troisième trimestre 2023. L'inflation élevée limite le pouvoir d'achat et la politique monétaire a un effet restrictif. Une forte incertitude politique et économique renforce en outre la retenue en matière de consommation et d'investissement. La conjoncture internationale devrait également rester faible au cours du dernier trimestre, comme le laisse entrevoir par exemple l’indicateur du climat économique pour la zone euro.

Une reprise progressive, mais peu dynamique, devrait s'amorcer cette année. Le renchérissement mondial a comme prévu continué de baisser après avoir atteint son point culminant à la fin de l'année 2022. Il faudra toutefois attendre encore un certain temps avant que les taux d'inflation dans la zone euro et aux États-Unis atteignent à nouveau des valeurs proches de 2%. Ainsi, contrairement à certains acteurs des marchés financiers, le KOF ne s'attend guère à une baisse des taux d'intérêt l'année prochaine.

La production mondiale a connu une croissance inférieure à la moyenne depuis 2022

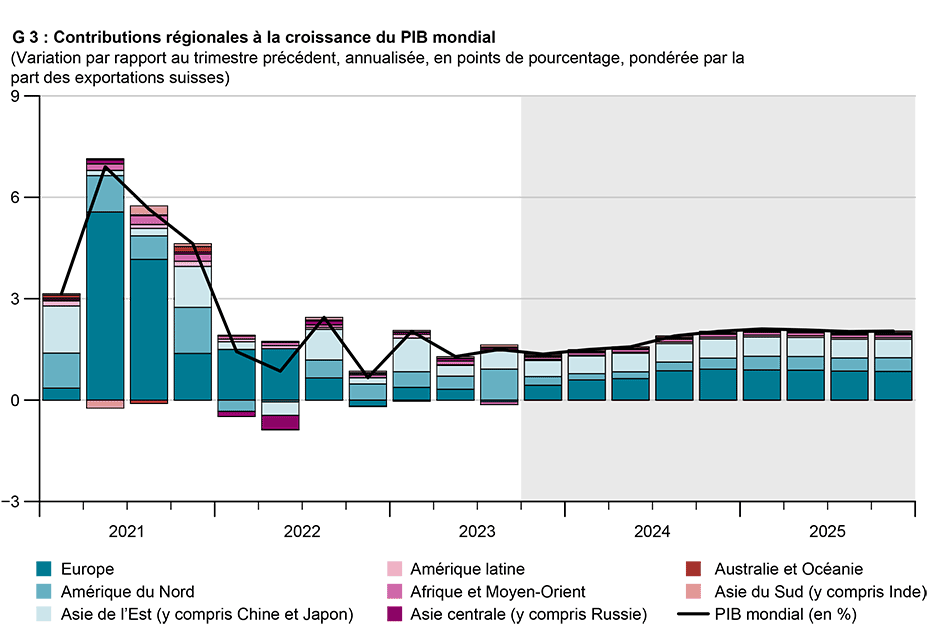

Le besoin de rattrapage suite à la crise du COVID-19 a permis à la production mondiale d'augmenter fortement en 2021. Des goulots d'étranglement au niveau de l'offre et des problèmes de chaîne d'approvisionnement ont toutefois limité l'expansion au cours du premier semestre 2022, auxquels se sont ajoutées les hausses massives des prix de l'énergie et les incertitudes en matière d'approvisionnement liées à la guerre en Ukraine. Alors que les facteurs limitatifs du côté de l'offre ont progressivement perdu de leur importance, des obstacles de plus en plus nombreux se sont accumulés du côté de la demande. Ainsi, la poussée inflationniste qui a débuté en 2021 a réduit le pouvoir d'achat des ménages, ce qui a limité la consommation privée.

De plus, la politique monétaire a actuellement un effet restrictif et freine ainsi la propension à investir. L'incertitude élevée actuelle constitue un autre facteur de restriction important (plus d'informations à ce sujet ci-dessous). En conséquence, la production mondiale pondérée par la part des exportations suisses a enregistré au troisième trimestre 2023 une croissance annualisée de 1,5%, inférieure à la moyenne (taux de croissance annualisé moyen des dix dernières années : 2%).

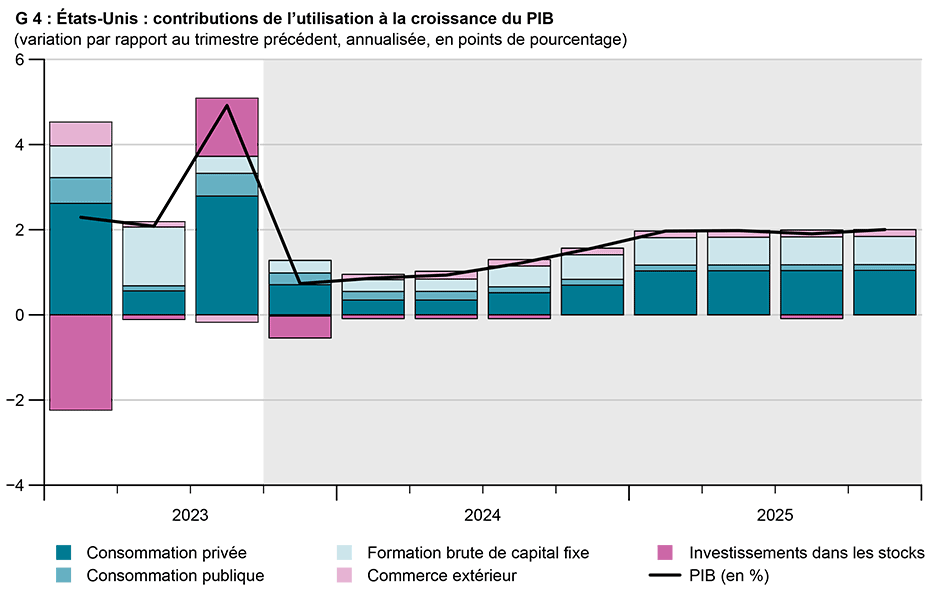

Le PIB américain plus fort que prévu au troisième trimestre, le PIB allemand se contracte comme prévu

Le produit intérieur brut (PIB) de la zone euro s'est contracté de 0,2% en rythme annualisé au troisième trimestre 2023. L'Allemagne en particulier, a tiré l'agrégat vers le bas (-0.5%) en raison d'une baisse de la consommation, tandis que le PIB français a progressé de 0.4% grâce à une solide demande intérieure et que le PIB italien a tout de même légèrement augmenté (+0.2%). Le PIB américain a progressé plus fortement que prévu (+4,9%), sous l'impulsion d'une forte contribution des stocks et d'une forte croissance de la consommation. Outre la situation du marché du travail toujours bonne, une réduction continue de l'épargne excédentaire est probablement responsable de la forte dynamique de la consommation, contrairement à l'Allemagne par exemple, où l'épargne de précaution prédomine. Le PIB chinois a également connu une croissance étonnamment forte au troisième trimestre (+5,3%), compte tenu de la faiblesse relative des indicateurs. En revanche, le PIB du Japon s'est contracté au troisième trimestre (-2,1%), après une forte hausse au premier semestre 2023.

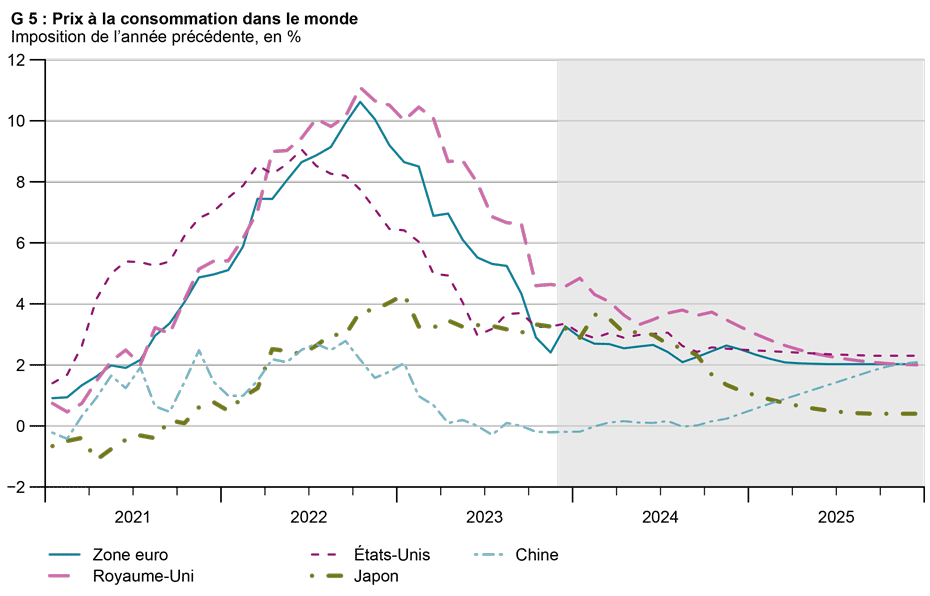

La baisse de la contribution des prix de l'énergie est le principal responsable de la chute de l'inflation

Après que l'inflation des prix à la consommation a atteint des sommets historiques en 2022 ou début 2023 en de nombreux endroits (zone euro : 10,6% en octobre 2022, États-Unis : 9,1% en juin 2022, Royaume-Uni : 11,1% en octobre 2022, Japon : 4,3% en janvier 2023), la tendance à la baisse s'est poursuivie presque partout jusqu'au bout. En novembre 2023, le renchérissement n'était plus que de 2,4% dans la zone euro, de 3,2% aux États-Unis en octobre, de 4,6% au Royaume-Uni et de 3,3% au Japon. La principale raison de la baisse des taux d'inflation au cours de l'année 2023 est la diminution de la contribution de la composante des prix de l'énergie à l'inflation totale.

L'inflation sous-jacente, c'est-à-dire le renchérissement hors prix volatils de l'énergie et des denrées alimentaires, qui est généralement déterminante pour la politique monétaire, s'est également affaiblie ces derniers mois dans la zone euro, aux États-Unis et au Royaume-Uni, mais elle reste nettement supérieure aux valeurs cibles (zone euro : 4,2% en novembre, États-Unis : 4,0% en octobre, Royaume-Uni : 6,3% en octobre). Au Japon, l'inflation de base a nettement augmenté au cours de l'année pour atteindre 2,7% en octobre. Il faut remonter au début des années 1990 pour retrouver un tel niveau. L'inflation a évolué de manière très différente en Chine, actuellement affectée par la crise immobilière. En raison de l'atonie de la conjoncture, les taux de variation tant de l'indice des prix de base que de l'indice global sont proches de zéro depuis le printemps 2023.

Une politique monétaire restrictive

Les grandes banques centrales ont récemment renoncé à de nouvelles hausses de taux en raison de la baisse de l'inflation et de la faiblesse ou du ralentissement de la conjoncture en de nombreux endroits. La dernière augmentation du taux principal de refinancement de la Banque centrale européenne (BCE) date du 23 septembre 2023 (+25 points de base à 4,75%), la dernière hausse du « federal funds rate » de la Réserve fédérale américaine (Fed) remonte au 26 juillet 2023 (+25 points de base à une fourchette de 5,25% à 5,50%) et celle du « bank rate » de la Banque d'Angleterre au 3 août 2023 (+25 points de base à 5,25%). Conséquence des hausses de taux passées, la politique monétaire a un effet nettement restrictif en de nombreux endroits, ce qui signifie que les taux d'intérêt réels sont supérieurs aux taux d'intérêt naturels, et ce, bien que les anticipations d'inflation soient actuellement plus élevées que par le passé, ce qui fait baisser les taux d'intérêt réels en soi.

La banque centrale japonaise a adopté une approche très différente de celle des banques centrales susmentionnées. Elle a jusqu'à présent maintenu sa politique monétaire ultra-expansionniste avec peu d’ajustements. Compte tenu de la politique économique axée depuis longtemps sur la reflation, la hausse de l'inflation au Japon devrait être considérée comme un succès, même si la banque centrale souligne qu'elle n'est pas encore durable. La banque centrale chinoise poursuit une politique expansionniste en raison de la faiblesse de l'économie chinoise par le biais d'une baisse des taux d'intérêt et d'une augmentation des injections de liquidités.

Les nombreuses incertitudes, un frein à la conjoncture mondiale en 2024

Les nombreuses incertitudes freineront l'évolution de la conjoncture mondiale du trimestre passé et de ce trimestre. En raison des perspectives inflationnistes incertaines et d’un climat morose, les ménages européens en particulier, ont actuellement tendance à épargner par précaution. La dynamique de la consommation devrait continuer à être faible dans un premier temps. La forte incertitude géopolitique pèse en outre sur le climat d'investissement. À cela s'ajoutent les incertitudes politico-économiques dans certains pays, comme par exemple le risque récurrent d'un « shutdown » gouvernemental aux États-Unis.

Par ailleurs, le resserrement de la politique monétaire constitue un autre facteur important de la faible dynamique d'investissement dans de nombreux pays. Même les coups de pouce fiscaux qui ont alimenté la reprise après la crise du COVID-19 sont actuellement absents. Ainsi, l'attribution et la mise en œuvre des moyens de l’« EU Recovery and Resilience Facility », dont profite notamment l'Italie, prennent plus de temps ou se font plus progressivement que prévu. La Chine fait actuellement figure d'exception en matière de politique budgétaire puisqu'elle a décidé en octobre, au vu des mauvais indicateurs économiques, de lancer un programme d'infrastructure financé par la dette et d'autoriser les gouvernements locaux à anticiper la souscription de nouveaux crédits ou le transfert d'anciens crédits. Cela devrait augmenter la croissance du PIB en Chine à court terme, avec des répercussions légèrement positives sur l'économie mondiale (par rapport à la situation dans laquelle la conjoncture chinoise s'essouffle à nouveau).

On peut s'attendre à une reprise conjoncturelle pour le deuxième semestre 2024. Les facteurs nécessaires à cet essor vigoureux manquent néanmoins pour le moment. Pour l'ensemble de l'année 2023, le KOF prévoit une augmentation du PIB mondial pondéré par les exportations suisses de 1,5% (prévisions d'automne : 1,4%). Les prévisions pour 2024 et 2025 sont de 1,6% et 2,0%. Il s'agit d'une révision à la baisse par rapport aux prévisions de l'automne (1,9% et 2,2%). Les prévisions de PIB pour la zone euro pour 2023 à 2025 sont de 0,5%, 0,9% et 1,5%. Pour les États-Unis, le KOF prévoit respectivement de 2,4%, 1,6% et 1,7%.

L'inflation de base baissera en 2024

Le ralentissement de l'économie devrait entraîner une nouvelle baisse de l'inflation dans la zone euro, aux États-Unis et dans d'autres pays au cours de la période de prévision. Le KOF s'attend toutefois à ce que ce recul soit difficile. Ainsi, les taux d'inflation dans des pays importants de la zone euro, aux États-Unis et au Royaume-Uni devraient encore être supérieurs aux valeurs visées pour fin 2024. Cela s'explique notamment par le fait que la situation du marché du travail, qui demeure robuste en de nombreux endroits, ainsi que les revendications salariales élevées (en vue de compenser les pertes de salaire réelles passées) continueront cette année de stimuler la dynamique salariale.

Compte tenu d'une évolution conjoncturelle certes inférieure à la moyenne, mais qui n'est pas en crise, les hausses de salaires seront en partie répercutées sur les prix à la consommation. Pour la zone euro, le KOF prévoit une inflation de 5,5% 2023, de 2,5% pour 2024 ainsi que de 2,1% pour 2025. Pour les États-Unis, l'inflation devrait être de 4,1% pour 2023, de 2,8% pour 2024 et de 2,4% pour 2025. Au vu de ces prévisions, le KOF ne voit aucune raison pour que la BCE et la Fed engagent des baisses de taux avant la mi-2024.

Risques à court terme en raison de l'évolution des prix de l'énergie, risques à moyen terme en raison d'un endettement élevé

Ces prévisions reposent sur l'hypothèse technique que les prix de l'énergie resteront constants en termes réels entre 2024 et 2025. L'un des risques de ces prévisions est que les prix de l'énergie augmentent de manière significative - par exemple à la suite d'une nouvelle aggravation des conflits au Proche-Orient et entre les États-Unis/l'UE et la Russie -, que l'inflation reprenne et que l'économie réelle en soit affectée. À l'inverse, une chute des prix de l'énergie pourrait inciter les banques centrales à baisser prématurément leurs taux d'intérêt, ce qui par ailleurs, à toutes choses égales, stimulerait la dynamique conjoncturelle. Les hausses de taux d'intérêt passées ont, en certains endroits, mis sous pression les prix de l'immobilier qui avaient parfois fortement augmenté auparavant. Il existe un risque de crise immobilière au niveau local, lequel pourrait se transformer en crise mondiale via les marchés financiers internationaux.

L'économie mondiale tire son épingle du jeu par rapport à la crise immobilière en Chine. Ceci est uniquement dû au fait que la Chine n'a jusqu'à présent que peu ouvert son marché financier aux banques étrangères. Un risque baissier à moyen terme réside dans le niveau élevé de la dette publique dans de nombreux pays. Compte tenu de l'augmentation progressive de la charge d'intérêts des budgets publics, celle-ci ne semble pas durablement supportable pour certains pays.

Contacts

KOF Konjunkturforschungsstelle

Leonhardstrasse 21

8092

Zürich

Switzerland

KOF FB Konjunktur

Leonhardstrasse 21

8092

Zürich

Switzerland

KOF FB Konjunktur

Leonhardstrasse 21

8092

Zürich

Switzerland