Les baisses de l'impôt sur la fortune contribuent à l'augmentation de la concentration des richesses

À l’instar de nombreux autres pays, la concentration de la fortune en Suisse a augmenté au cours des dernières décennies et se situe à un niveau élevé. En parallèle, les impôts ont été régulièrement réduits au cours des 50 dernières années. Les baisses de l'impôt sur la fortune expliquent environ un quart de l'augmentation de la concentration de la fortune observée. Cela signifie également que, outre les impôts, il existe d'autres moteurs importants de l'inégalité de la fortune.

Les partisans d'un impôt sur la fortune font valoir qu'un système fiscal plus progressif serait non seulement plus juste, mais qu'il contribuerait également à freiner l'augmentation de la concentration de la fortune observée dans de nombreux pays depuis les années 1980 ou 1990. C'est pourquoi l'impôt sur la fortune a gagné en popularité ces dernières années, en particulier aux États-Unis. Les candidats à la présidence américaine Bernie Sanders et Elizabeth Warren ont même fait de l'introduction d'un impôt sur la fortune un thème central de leur campagne électorale.

Selon la World Inequality Database, les 1 % les plus riches de la population américaine détenaient 35 % de la richesse totale en 2019, contre 22 % en 1978. Selon une external page analyse du PEW Research Center (2020), les 5 % les plus riches ont été le seul groupe à voir sa fortune augmenter depuis la Grande Récession de 2007-2008. Dans le même temps, la charge fiscale a diminué dans le haut de la distribution, les impôts ayant été réduits à plusieurs reprises et les niches fiscales n'ayant pas été suffisamment réduites (Saez et Zucman, 2019).

La Suisse, un laboratoire pour l’analyse de l'impôt sur la fortune

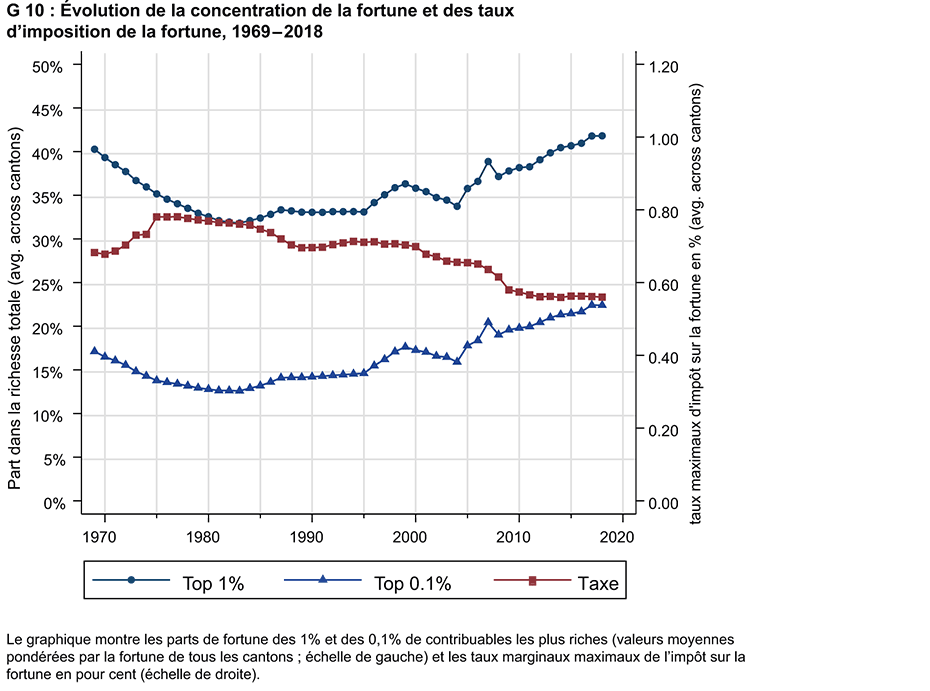

Au cours des dernières décennies, la concentration de la fortune a aussi augmenté en Suisse et y est même parmi les plus élevées du monde. Dans le même temps, la charge fiscale sur la fortune et les hauts revenus a également diminué en Suisse au cours des 50 dernières années (cf. graph G10). Il manquait néanmoins jusqu'à présent des éléments de preuves méthodiques sur la manière dont les impôts (progressifs) sur la fortune, influencent en effet la concentration de la fortune.

Dans une nouvelle étude intitulée, « Does A Progressive Wealth Tax Reduce Top Wealth Inequality ? Evidence from Switzerland », l'économiste du KOF Isabel Z. Martínez, Samira Marti et Florian Scheuer de l'Université de Zurich ont examiné cette question en se servant de la structure décentralisée de l'impôt sur la fortune en Suisse. Dans la mesure où chacun des 26 cantons fixe ses propres taux d'imposition sur la fortune et les modifient régulièrement, la Suisse est une sorte de laboratoire où l'impôt sur la fortune fait l'objet d'expérimentations répétées.

Tradition et diversité de l'impôt sur la fortune en Suisse

L'impôt sur la fortune a une longue tradition en Suisse, laquelle remonte bien plus loin que l'impôt moderne sur le revenu. Les cantons suisses imposent la fortune depuis le début du XVIIIe siècle. Cet impôt constituait en effet leur principale source de revenus jusqu'à la Première Guerre mondiale. Par ailleurs, la fortune fut imposée au niveau fédéral entre 1915 et 1959.

Depuis lors, l'impôt fédéral sur la fortune n’existe plus, mais tous les cantons doivent prélever un impôt global sur la fortune, qu'ils peuvent organiser pour une grande partie de manière autonome. Dans ce contexte, l'assiette fiscale est très large: en principe, tous les biens, y compris ceux détenus à l'étranger, sont imposables. Seuls les biens communs du ménage, les propriétés immobilières étrangères et les patrimoines de retraite privés sont exonérés de l'impôt sur la fortune.

Au niveau international, la Suisse fait désormais figure d'exception en matière d'imposition de la fortune. Alors que dans les années 1990, 12 pays européens prélevaient un impôt annuel sur la fortune nette, seuls trois pays prélèvent encore aujourd'hui un tel impôt : la Norvège, l'Espagne et la Suisse.

Avec un produit de l'impôt sur la fortune de 3,8% du revenu total de l'État, la Suisse est le seul pays à afficher un rendement fiscal significatif, comparable aux propositions d'introduction d'un impôt sur la fortune en cours de discussion aux États-Unis. L'exemple de la Suisse est donc particulièrement intéressant pour le débat politique en cours aux États-Unis et dans d'autres pays.

Différences remarquables entre les cantons

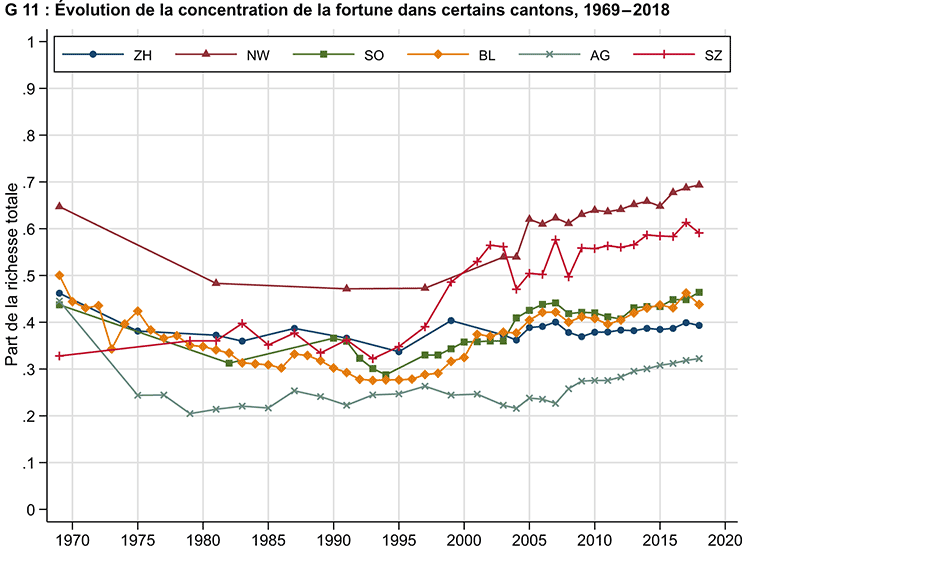

En se basant sur les statistiques de l'impôt sur la fortune tirées des archives cantonales, les auteurs de l'étude ont établi de nouvelles séries chronologiques de la concentration de la fortune supérieure dans chacun des 26 cantons suisses depuis 1969. Derrière l'augmentation globale de la concentration de la fortune au niveau national - où la part du 1% de la fortune la plus élevée s'élevait à 43% en 2019 - se cachent des différences notables entre les cantons, tant en ce qui concerne le niveau d'inégalité de la fortune au sein des cantons que les tendances entre les cantons (cf. graph G11.) Alors que certains cantons (comme celui de Zurich) ont connu une réduction de 1% de part de la fortune au cours des 50 dernières années, d'autres (comme Schwyz) ont presque doublé leurs parts.

Les cantons étant libres de fixer leurs taux d'imposition sur la fortune, la question se pose de savoir dans quelle mesure ces différentes tendances sont influencées par des différences dans l'impôt sur la fortune. Les auteures et l'auteur ont donc également rassemblé les données correspondantes concernant les taux d'imposition du patrimoine maximum. Entre 1969 et 2018, les cantons ont modifié leurs taux d'imposition maximum à 634 reprises au total, avec une tendance globale à la baisse, avec néanmoins des variations considérables.

Ainsi, sur la période étudiée, le taux d'imposition le plus élevé était de 1,34% à Glaris (1970) et le plus bas de 0,13% à Nidwald (2014). La plupart des réformes fiscales ont réduit le taux d'imposition maximal de la fortune de moins de 0,1 point de pourcentage, les 10% des réformes ayant entraîné les changements les plus importants s'accompagnant d'une baisse ou d'une hausse d'au moins 0,05 point de pourcentage.

Effets dynamiques des impôts sur la fortune sur les inégalités de fortune cantonales

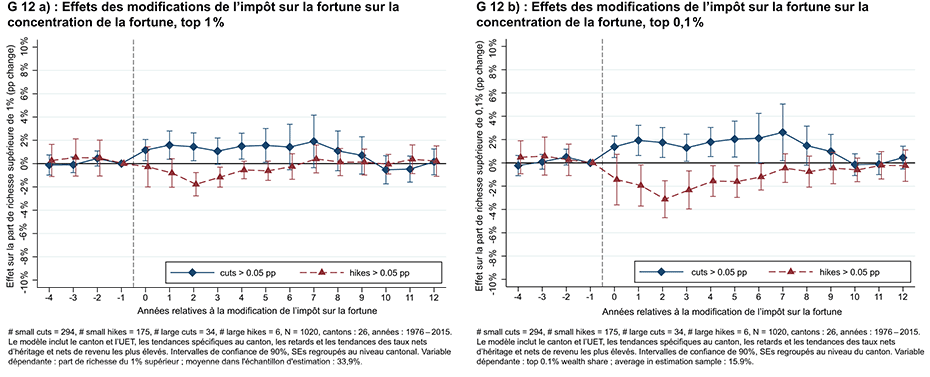

Les chercheurs évaluent, sur la base d'études d'événements, l'effet dynamique des réformes cantonales de l'impôt sur la fortune sur l'évolution ultérieure de la part des plus grandes fortunes. Ils se concentrent sur les grandes réformes fiscales et contrôlent les impôts sur le revenu et les successions. Ils constatent ainsi que les réductions du taux d'imposition maximal de la fortune dans un canton augmentent la concentration de la fortune dans ce canton au cours de la décennie suivante, tandis que les augmentations d'impôts la réduisent (cf. graph. G12a et b).

L'effet est particulièrement marqué au sommet de la distribution : pour les 1% les plus riches, une réduction de 0,1 point de pourcentage du taux d'imposition maximal sur la fortune augmente la part de la fortune de 0,9 point de pourcentage cinq ans après la réforme, (par rapport à la part moyenne de 34% de la fortune pour les 1% les plus riches). Pour le top 0,1%, la part de la fortune augmente de 1,2% (par rapport à une part moyenne de la fortune de 16%).

Sur la base de ces estimations, les chercheurs concluent que la diminution globale de la progressivité de l'impôt sur la fortune entre 1969 et 2018 explique environ un cinquième de l'augmentation de la concentration parmi les 1% les plus élevés et un quart de l'augmentation de la concentration parmi les 0,1% les plus élevés. Le groupe des ménages les plus aisés, qui ont le plus profité des taux réduits de l'impôt sur la fortune au sommet, ne comptait qu'environ 5 000 contribuables en 2018 et est donc relativement restreint.

La baisse de l'impôt sur la fortune n'est pas la seule responsable de l'augmentation des inégalités

Bien que les réductions de l'impôt sur la fortune expliquent une part considérable de l'augmentation de la concentration de la fortune, d'autres facteurs ont manifestement contribué à l'inégalité de la fortune. Deux aspects sont à prendre en considération. Premièrement, l'impôt sur la fortune n'est conçu de manière progressive dans aucun canton. Les taux d'imposition maximum sont modérés par rapport aux propositions discutées aux États-Unis.

Deuxièmement, les impôts sur la fortune ont des seuils d'exonération relativement bas, à partir d'environ 100'000 francs, ce qui signifie qu'une grande partie de la population est concernée. L'impôt sur la fortune suisse ne devrait en fait pas être conçu pour atteindre une redistribution globale de la richesse, mais plutôt pour générer des revenus stables pour les cantons et les communes.

Il est toutefois probable que d'autres modifications du système fiscal suisse aient joué un rôle considérable dans l'augmentation des inégalités de fortune au cours des 50 dernières années. Premièrement, les cantons ont également réduit la progressivité de l'impôt sur le revenu, parfois de manière très importante.

Deuxièmement, la réduction continue des impôts sur les bénéfices des entreprises au niveau fédéral et cantonal n'a pas été prise en compte dans la présente analyse, laquelle se concentre sur l'impôt sur la fortune. Il est important de le souligner car les riches détiennent une part considérable de leur fortune dans des entreprises. Troisièmement, la plupart des cantons ont supprimé l'impôt sur les successions pour les descendants directs (Brülhart et Parchet, 2014), et il n'existe pas d'impôt sur les successions au niveau fédéral.

Or, les héritages représentent une part considérable de la fortune des super-riches en Suisse. Baselgia et Martínez (2023) montrent ainsi qu'en Suisse, 60% de la liste BILAN 300 des plus riches ont acquis leur fortune grâce à des héritages. Cette proportion est extrêmement élevée par rapport à la liste Forbes 400 pour les États-Unis : en 2018, 69% des Américains les plus riches étaient des indépendants qui avaient créé leur entreprise. L'objectif des recherches futures devrait être de quantifier également l'impact de ces impôts sur l'inégalité des richesses.

L'article de recherche "Does A Progressive Wealth Tax Reduce Top Wealth Inequality ? Evidence from Switzerland" de Samira Marti, Isabel Z. Martínez, et Florian Scheuer, paru en septembre 2023 dans l'Oxford Review of Economic Policy, peut être consulté ici : external page https://doi.org/10.1093/oxrep/grad025

Références bibliographiques

Baselgia, Enea et Isabel Z. Martínez (2023). "Behavioral Responses to Special Tax Regimes for the Super-rich : Insights from Swiss Rich Lists", EU Tax Observatory Working Paper No. 12. external page https://www.taxobservatory.eu/wp-content/uploads/2023/02/EU-Tax-Observatory_WP-12_Behavioral-Responses-to-Special-Tax-Regimes-for-the-Superrich_February2023.pdf

Brülhart, Marius et Raphael Parchet (2014). "Alleged Tax Competition : The Mysterious Death of Bequest Taxes in Switzerland", Journal of Public Economics, 111 (C), pp. 63-78. external page https://doi.org/10.1016/j.jpubeco.2013.12.009

Saez, Emmanuel, et Gabriel Zucman (2019). Le triomphe de l'injustice : comment les riches se privent d'impôts et comment les faire payer. WW Norton & Company.

Contact

KOF Konjunkturforschungsstelle

Leonhardstrasse 21

8092

Zürich

Switzerland