Le pouvoir de la communication des banques centrales

Une nouvelle étude du KOF examine l'impact de la communication des banques centrales sur les marchés financiers, des canaux de transmission de la politique monétaire d’importance. Les résultats montrent que les discours de politique monétaire sont une source d'information importante pour la formation des anticipations sur les marchés financiers. Les résultats indiquent également que la volatilité sur les marchés financiers augmente lorsqu'une banque centrale communique de manière trop complexe.

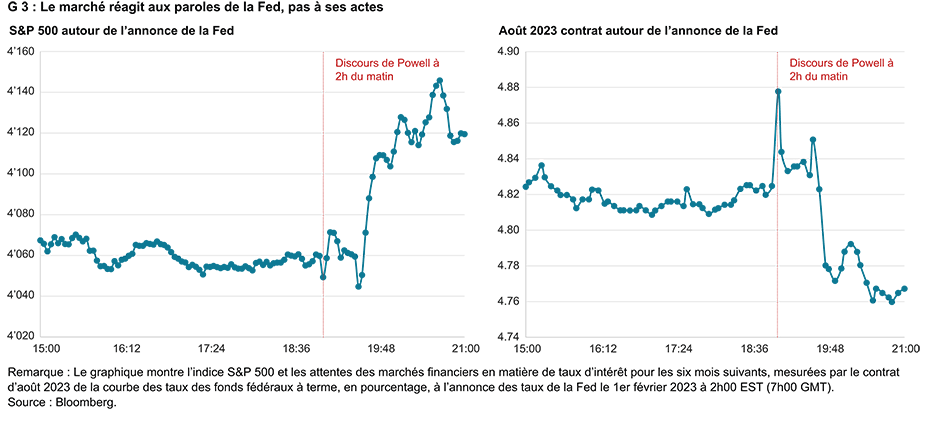

La banque centrale américaine (Fed) a augmenté son taux directeur de 25 points de base en février 2023. Le marché boursier américain (cf. graphique G 3, sur la gauche) a augmenté après l'annonce des taux d'intérêt et les attentes en matière de taux d'intérêt ont baissé (cf. graphique G 3, sur la droite), bien que cette décision en matière de taux d'intérêt corresponde aux attentes des acteurs du marché financier.

A première vue, cette situation semble contradictoire. Les marchés financiers sont généralement efficaces et les informations disponibles sur l'évolution future attendue des taux d'intérêt sont « intégrées dans les prix ». Si de nouvelles informations sont disponibles, les marchés adaptent leurs attentes en conséquence. Des mouvements sur les marchés financiers comme ceux du graphique G 3 auraient donc dû être évités, puisque la hausse des taux était attendue.

Néanmoins, on retrouve souvent des situations dans lesquelles ce n'est pas ce que la banque centrale fait, mais ce qu'elle dit qui est décisif pour cet ajustement. Ainsi, c'est la communication du président de la Fed, Jerome Powell, en février 2023, qui a été interprétée comme un soutien inattendu.

Les discours des banques centrales sont une source d'information importante pour la formation des anticipations sur les marchés financiers

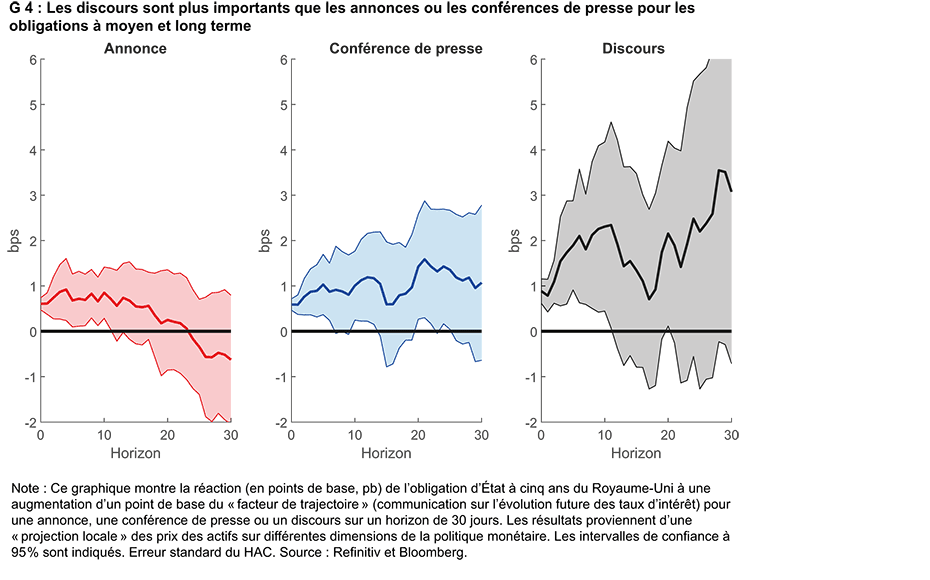

Dans une nouvelle étude, l'économiste du KOF Roxane Spitznagel et son co-auteur examinent, à l'exemple de la Banque d'Angleterre, la manière dont les prix des actifs tels que les rendements obligataires évoluent autour d'un événement de la banque centrale (annonce de taux, conférence de presse ou discours). L'analyse se base sur des données à haute fréquence des 25 dernières années et se concentre sur une fenêtre temporelle étroite de 30 minutes autour de chaque événement de la banque centrale. Cela est important pour isoler l'impact de la politique monétaire sur les prix des actifs des autres évolutions économiques.

Les résultats montrent qu'en moyenne, les discours ont un effet plus important sur les obligations à moyen et long terme que les annonces ou les conférences de presse (cf. graphique G 4). Un discours sur un resserrement futur de l'ordre d'un point de pourcentage entraînerait une hausse des rendements d'environ un point de pourcentage également (cf. graphique G 4, à droite). Ces effets persistent pendant une dizaine de jours après le discours. Toutefois, ce n'est pas le cas pour tous les discours. Cette incertitude est représentée par la surface entourant l'effet estimé.

L’importance du rôle qu’ont les discours de politique monétaire est encore plus marqué aux États-Unis, si l'on en juge par l'ordre de grandeur. De même, les discours du président de la Fed sont plus importants que les annonces, non seulement pour les obligations, mais aussi pour le marché des actions américain (Swanson et Jayawickrema, 2021).

Après que les banques centrales du monde entier ont relevé les taux d'intérêt à leur plus haut niveau depuis des décennies, les pressions inflationnistes ont diminué et il est beaucoup question du moment de la première baisse des taux (vous trouverez une évaluation actuelle des taux d'intérêt mondiaux par Alexis Perakis, expert en politique monétaire du KOF, ici). On s'attend à ce que les banques centrales maintiennent le niveau des taux d'intérêt pour le moment. Néanmoins, leur influence sur les marchés pourrait être considérable, car elles utilisent toute une série de canaux pour communiquer sur leurs projets à venir. Nos résultats indiquent que les discours contiennent certaines informations supplémentaires sur la politique monétaire qui ne figurent pas dans les annonces ou les conférences de presse. Dans le contexte actuel d'incertitude, les discours devraient faire l'objet d'une attention particulière.

Le « langage de banque centrale » n'est pas toujours facile à comprendre

Une analyse de l'ancien économiste en chef de la Banque d'Angleterre montre que seulement 10% des publications de la banque centrale sont compréhensibles pour la population adulte - en comparaison, les discours de campagne de l'ancien président américain Donald Trump sont compréhensibles pour 70% de la population adulte. Les données des enquêtes américaines sur l'alphabétisation et les études de l'OCDE permettent d'estimer la compréhension des publications (Haldane, 2017).

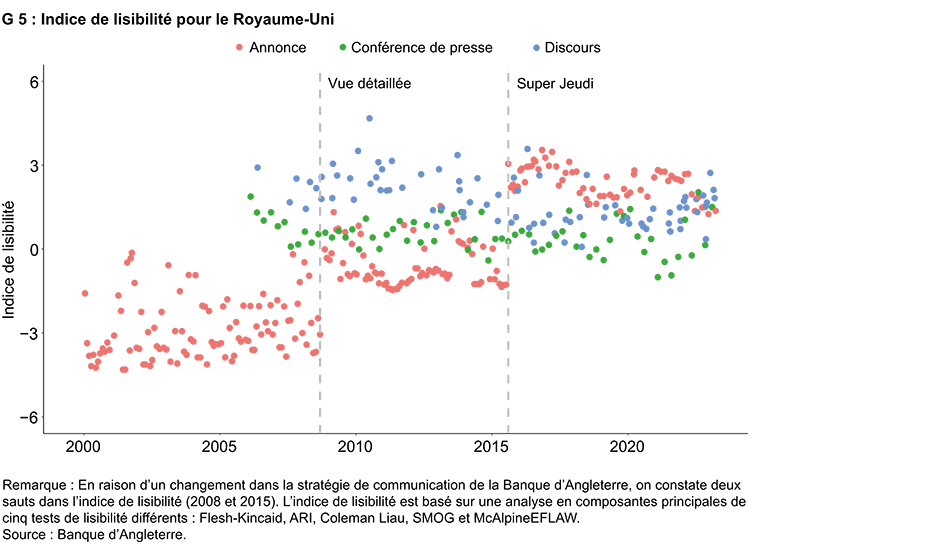

Dans la deuxième partie de l'analyse, l'étude présente un nouvel indicateur de la complexité linguistique de la communication des banques centrales, calculé pour chaque événement de banque centrale dans notre ensemble de données. Cet « indice de lisibilité » repose sur une analyse textuelle de la communication scrapée de la Banque d'Angleterre. Il se base sur différentes caractéristiques linguistiques, telles que la longueur moyenne des mots et des phrases, la proportion de mots complexes et la proportion de ce que l'on appelle les « mini-clusters de mots », particulièrement pertinents pour les personnes non anglophones. Un indice de lisibilité de zéro signifie que la communication est largement compréhensible pour un adulte moyen. Des valeurs plus élevées signifient une communication plus complexe.

Malgré des efforts croissants pour améliorer la communication, comme le montre le graphique G 5, il semble que celle-ci ne soit toujours pas facile à comprendre.

Une communication claire et simple de la politique monétaire peut réduire la volatilité sur les marchés

Une « bonne dose de chance » et une « bonne politique de banque centrale » ont été appréhendées comme étant des facteurs clés de la Grande Modération des années 1980 à la crise financière - une période qui, contrairement aux décennies précédentes, a été caractérisée par une stabilité économique et une faible volatilité des marchés. Après la pandémie de COVID-19, la guerre en Ukraine et les tensions géopolitiques persistantes dans le monde, on craint désormais d’entrer dans une période de « forte volatilité ».

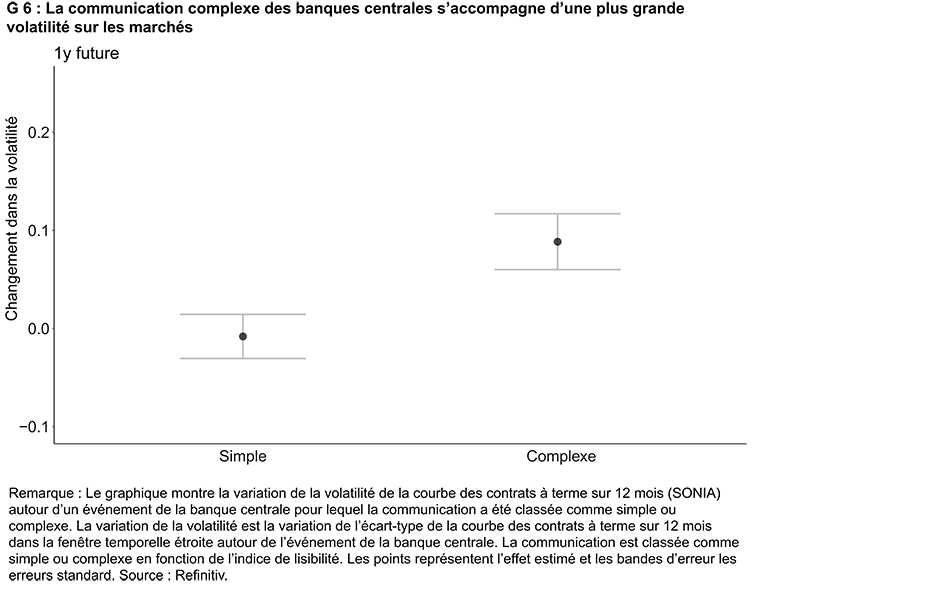

Une bonne communication de la part des banques centrales, claire et compréhensible, peut contribuer à maintenir la volatilité à un niveau faible. La dernière partie de l'analyse montre qu’une communication complexe, mesurée par l'indice de lisibilité, est associée à une plus grande volatilité sur les marchés.

C'est ce que montre le graphique G 6. Il montre la manière dont la volatilité des anticipations de taux d'intérêt à un an évolue après un événement de la banque centrale. La volatilité augmente lorsque la communication a été caractérisée comme complexe, par rapport à une communication simple.

Ces résultats suggèrent que la communication des banques centrales devrait être claire et simple, car cela réduit la volatilité sur les marchés. Cela est pertinent, car les prix des actifs et les conditions financières en général constituent un canal de transmission important de la politique monétaire. Outre une « bonne dose de chance » et une « bonne politique de banque centrale », une « bonne communication » est également nécessaire. Les banques centrales devraient donc se concentrer sur la partie influençable, car une bonne politique monétaire implique notamment une bonne communication monétaire.

L'étude "Keep it Simple : Central Bank Communication and Asset Prices" de Haroon Mumtaz (Queen Mary, University of London), Jumana Saleheen (Vanguard Asset Management Ltd) et Roxane Spitznagel (KOF), sur laquelle se base cet article, est disponible ici : external page http://dx.doi.org/10.2139/ssrn.4518806

Références bibliographiques

Haldane, Andy (2017) : "A little more conversation, a little less action", discours de la Banque d'Angleterre à la Federal Reserve Bank de San Francisco, Macroeconomics and Monetary Policy Conference. external page https://www.bankofengland.co.uk/speech/2017/a-little-more-conversation-a-little-less-action

Swanson, Eric et Vishuddhi Jayawickrema (2021) : "Speeches by the fed chair are more important than FOMC announcements : An improved high-frequency measure of us monetary policy shocks", Working Paper. external page https://sites.socsci.uci.edu/~swanson2/papers/hfdat.pdf

Contact

Professur f. Wirtschaftsforschung

Leonhardstrasse 21

8092

Zürich

Switzerland